404

- Физическое лицо Юридическое лицо Индивидуальный предприниматель

×

Введите часть наименования или адреса:

МФЦ Ленинского района

432017, Ульяновская обл, г Ульяновск, ул Гончарова, 11МФЦ Заволжского района

433000, Ульяновская обл, г Ульяновск, Созидателей пр-кт, здание 17аМФЦ Засвияжского района

432013, Ульяновская обл, г Ульяновск, ул Промышленная, 54ГМФЦ Железнодорожного района (Локомотивная 85)

432012, Ульяновская обл, г Ульяновск, ул Локомотивная, 85МФЦ Железнодорожного района (Минаева 6)

432017, Ульяновская обл, г Ульяновск, ул Минаева, 6МФЦ г.Димитровград

433507, Ульяновская обл, г Димитровград, Ленина пр-кт, 16 АМФЦ Мелекесского района

433505, Ульяновская обл, г Димитровград, ул Октябрьская, 64МФЦ Новомалыклинского района

433560, Ульяновская обл, Новомалыклинский р-н, Новая Малыкла с, ул Кооперативная, 26МФЦ Старомайнского района

433460, Ульяновская обл, Старомайнский р-н, Старая Майна рп, ул Строителей, 3МФЦ Чердаклинского района

Новоульяновска

Новоульяновска433300, Ульяновская обл, г Новоульяновск, ул Ульяновская, 18МФЦ Сенгилеевского района

433380, Ульяновская обл, Сенгилеевский р-н, г Сенгилей, ул Красноармейская, 53МФЦ Ульяновского района

433310, Ульяновская обл, Ульяновский р-н, Ишеевка рп, ул Ленина, 32МФЦ Цильнинского района

433610, Ульяновская обл, Цильнинский р-н, Большое Нагаткино с, ул Куйбышева, 10МФЦ Майнского района

433130, Ульяновская обл, Майнский р-н, Майна рп, ул Чапаева, 1МФЦ Тереньгульского района

433360, Ульяновская обл, Тереньгульский р-н, Тереньга рп, ул Евстифеева, 3МФЦ Базарносызганского района

433030, Ульяновская обл, Инзенский р-н, г Инза, ул Труда, 28 АМФЦ Барышского района

433750, Ульяновская обл, г Барыш, ул Радищева, 88 ВМФЦ Сурского района

433240, Ульяновская обл, Сурский р-н, Сурское рп, ул Советская, 25МФЦ Карсунского района

433210, Ульяновская обл, Карсунский р-н, Карсун рп, ул Куйбышева, 40МФЦ Вешкаймского района

433100, Ульяновская обл, Вешкаймский р-н, Вешкайма рп, ул Комсомольская, 8МФЦ Кузоватовского района

433760, Ульяновская обл, Кузоватовский р-н, Кузоватово рп, Заводской пер, 16МФЦ Николаевского района

433870, Ульяновская обл, Новоспасский р-н, Новоспасское рп, ул Дзержинского, 2 ДМФЦ Павловского района

433970, Ульяновская обл, Павловский р-н, Павловка рп, ул Калинина, 24МФЦ Радищевского района

433910, Ульяновская обл, Радищевский р-н, Радищево рп, ул Советская, здание 34МФЦ Старокулаткинского района

433940, Ульяновская обл, Старокулаткинский р-н, Старая Кулатка рп, ул Пионерская, 30ОГКУ «Правительство для граждан» (административно-управленческий персонал)

432017, Ульяновская обл, г Ульяновск, ул Гончарова, 11МФЦ для бизнеса г.

432072, Ульяновская обл, г Ульяновск, Максимова пр-д, 4МФЦ для бизнеса г.Димитровград

433000, Ульяновская обл, г Димитровград, Димитрова пр-кт, 8аТОСП: г.Ульяновск, ул.Металлистов, д.16/7

432031, Ульяновская обл, г Ульяновск, ул Металлистов, 16/7

×

Семьи продолжают получать ежемесячные выплаты из материнского капитала

События

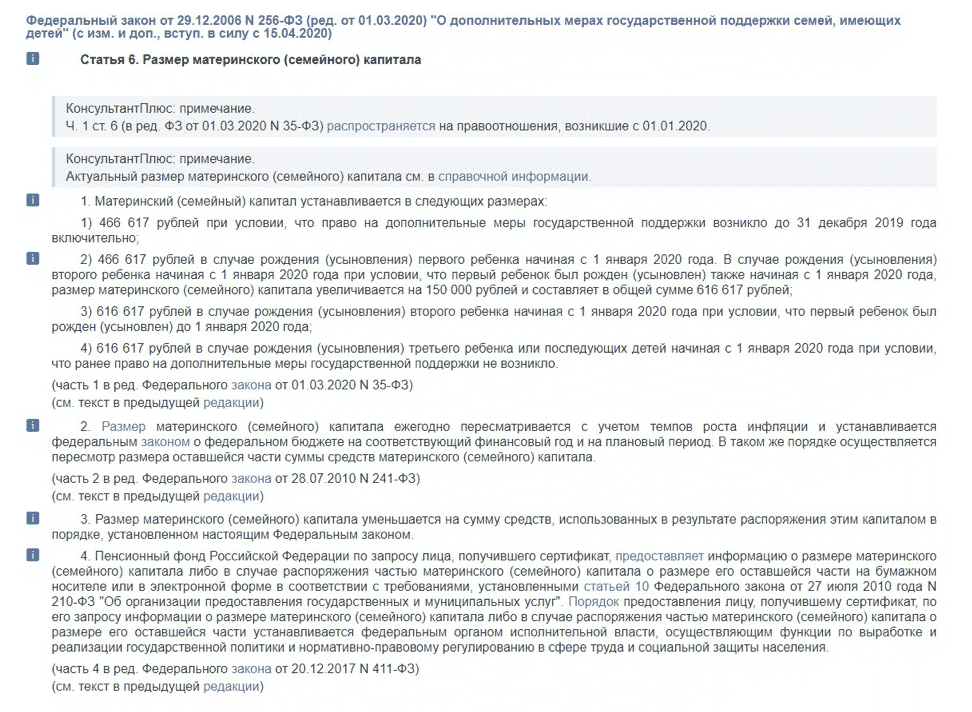

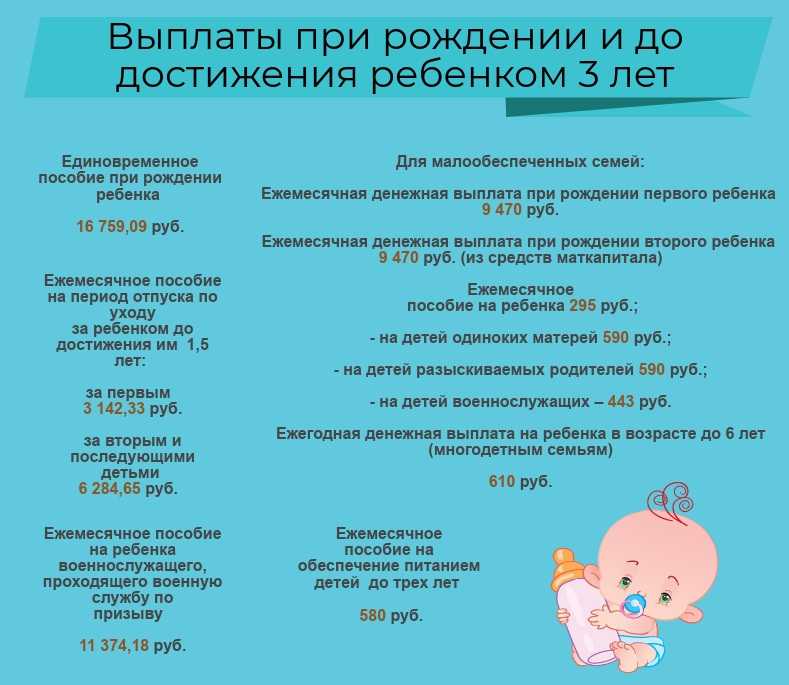

В 2019 году программа материнского капитала продолжает предлагать новые направления поддержки семей с детьми, начатые в прошлом году. Одним из таких направлений являются ежемесячные выплаты на второго ребенка, рожденного или усыновленного малообеспеченными семьями после 1 января 2018 года.

Семья может подтвердить свое право на ежемесячную выплату, разделив доходы родителей и детей за прошлые годы. года на 12 и по количеству членов семьи, включая второго ребенка. Если сумма меньше 1,5 регионального прожиточного минимума, семья может обратиться за выплатой в Пенсионный фонд. Для удобства на сайте ПФР есть специальный калькулятор с прожиточным минимумом по всем субъектам РФ и максимальным месячным доходом семей, имеющих право на ежемесячную выплату.

Если сумма меньше 1,5 регионального прожиточного минимума, семья может обратиться за выплатой в Пенсионный фонд. Для удобства на сайте ПФР есть специальный калькулятор с прожиточным минимумом по всем субъектам РФ и максимальным месячным доходом семей, имеющих право на ежемесячную выплату.

В расчетную сумму входят заработная плата, премии, пенсии, социальные пособия, стипендии и некоторые виды денежных компенсаций. Эти доходы, кроме выплат, полученных от ПФР, должны быть подтверждены заявителями документально. В расчетную сумму не включена единовременная помощь, предоставляемая из федерального бюджета в связи с чрезвычайными ситуациями.

Заявку на ежемесячную выплату можно подать в любое время в течение первых 18 месяцев жизни второго ребенка. Заявки, поданные в течение первых шести месяцев, приводят к выплатам с даты рождения ребенка, и такие семьи будут получать компенсации за весь период. Заявки, поданные после первых шести месяцев, приводят к выплатам, которые начинаются с даты подачи заявки.

Оформить ежемесячную выплату можно через клиентскую службу Пенсионного фонда России, МФЦ или личный кабинет на сайте ПФР. Семьи, которым назначен материнский капитал, но не получившие соответствующего сертификата, могут получить его одновременно с подачей заявления на ежемесячную выплату.

Размер ежемесячной выплаты зависит от региона и соответствует региональному прожиточному минимуму на ребенка за второй квартал предыдущего года. В 2019 годувыплата равна прожиточному минимуму, действовавшему во втором квартале 2018 года.

Ежемесячная выплата поступает семье до достижения ребенком возраста 18 месяцев. Однако первый платежный период рассчитан на год, а для дальнейших выплат потребуется еще одно заявление в Пенсионный фонд. Выплаты прекратятся, если семья полностью израсходовала средства материнского капитала, сменила место жительства или ребенку исполнилось 18 месяцев.

Важно отметить, что в ежемесячных выплатах отказывают семьям, чьи дети находятся на полном обеспечении государства, если семья предоставляет недостоверную информацию о своих доходах или если родители лишены родительских прав.

За 2018 год и первые два месяца 2019 года в Пенсионный фонд поступило 55,6 тыс. заявлений от семей на ежемесячные выплаты и выплачено в общей сложности 3,7 млрд рублей.

Поделиться новостями

Расчет вашего дохода для заявлений и продлений налоговых льгот

Обзор

Когда вы подаете заявку на налоговые льготы, вам необходимо предоставить подробную информацию о вашем общем доходе. Вам также нужно будет определить свой доход, когда вы продлеваете свои налоговые льготы каждый год.

Обычно то, на что вы имеете право, основано на вашем доходе за последний налоговый год (с 6 апреля одного года до 5 апреля следующего года).

Ваш доход включает:

- заработную плату в качестве наемного работника, включая любые «пособия работодателя», которые вы могли получать

- прочие доходы, такие как проценты по сбережениям или пенсиям

- деньги из государственных пособий, если они не являются «не облагаемыми налогом» льготами

- деньги от занятости, в том числе, если вы не можете работать в обычное время, но вам все еще платят («в отпуске»)

- ваша прибыль и заработок, если вы работаете не по найму

- некоторые платежи, связанные с коронавирусом (COVID-19), которые вы могли получить

Не включайте доход от:

- Любые платежи в поддержку тестирования и отслеживания, которые вы получили, потому что вам нужно было самоизолироваться из-за коронавируса

- единовременный платеж в размере 500 фунтов стерлингов для работающих домохозяйств, получающих налоговые льготы

В этом руководстве рассказывается, как рассчитать заработную плату, доход от самозанятости и другие доходы.

Доход от работы

Существует 3 шага для определения вашего общего дохода.

Шаг 1: подсчитайте свою валовую заработную плату

Это ваша общая заработная плата на всех работах, которые вы имели за последний налоговый год, до вычета любых налогов и вычетов из государственного страхования. Если у вас были определенные льготы для сотрудников, вам нужно будет добавить их, а также любые чаевые или забастовку.

Ваш работодатель должен был предоставить вам отчет о вашей валовой заработной плате на P60 или P45, если вы уволились до конца налогового года. Если у вас нет P60 или P45, проверьте свой окончательный платежный лист, в котором должна быть указана ваша общая сумма заработной платы на сегодняшний день.

Сложите любое из следующего, что относится к вам, чтобы получить общую сумму брутто-зарплаты.

| Суммируйте эти суммы | Примечания |

|---|---|

| Всего заработная плата | Не снимайте налог или национальное страхование. |

| Вознаграждения работникам | Например, служебный автомобиль или товары, которые вам подарили. |

| Наконечники | Не включайте, если они уже включены в вашу налогооблагаемую зарплату. |

| Деньги, которые вы получили, потому что ваша работа закончилась или сменилась | Включите только то, что вы получили на сумму более 30 000 фунтов стерлингов. |

| Забастовочное пособие от вашего профсоюза | Нет. |

| Деньги, которые вы заработали на акциях и акциях, которые вы получили от своей работы | Нет. |

| Выплаты за любую работу, которую вы выполняли в тюрьме | Нет. |

| Доходы за пределами Великобритании | Это должно быть в британских фунтах стерлингов, чтобы вычислить это, используйте средний обменный курс за последний налоговый год. Это будет средний обменный курс за год до 31 марта. Это будет средний обменный курс за год до 31 марта. |

Вы можете использовать таблицы обменных курсов HMRC для расчета доходов за пределами Великобритании.

Шаг 2: что нужно вычесть из вашей брутто-зарплаты

Чтобы вычислить, что вычесть из брутто-зарплаты, сложите любое из следующего, которое применимо к вам, чтобы получить общую сумму:

| Сложите эти суммы | Примечания |

|---|---|

| Установленное законом пособие по материнству, отцовству или усыновлению | Если вы получили более 100 фунтов стерлингов за неделю, укажите только 100 фунтов стерлингов за эту неделю. |

| Рабочие расходы, связанные только с выполнением вашей работы (не включая стоимость проезда на работу и с работы) | Не включайте, если ваш работодатель возместил их. |

| Гонорары и взносы в профессиональные организации или общества | Не включайте, если ваш работодатель возместил их. |

| Обязательства работников и страховые взносы по возмещению убытков | Не включайте, если ваш работодатель возместил их. |

| Агентские сборы, если вы артист | Не включайте, если ваш работодатель возместил их. |

| Стоимость обслуживания инструментов для вашей работы | Только по согласованию с вашим работодателем и HMRC — допустимая сумма указана в вашем уведомлении о кодировании P2. |

| Специальная одежда, необходимая для работы, например униформа | Только по согласованию с вашим работодателем и HMRC — допустимая сумма указана в вашем уведомлении о кодировании P2. |

| Любые пенсионные взносы в зарегистрированную схему, не выплачиваемые через работодателя Любые пенсионные взносы в зарегистрированную схему, выплачиваемые через работодателя из вашего чистого дохода, например, после уплаты налогов и государственного страхования | Включите все причитающиеся налоговые льготы, есть рабочий лист, который вы можете использовать для расчета ваших пенсионных отчислений. За консультацией по налоговым льготам обращайтесь к своему поставщику пенсионных услуг по номеру За консультацией по налоговым льготам обращайтесь к своему поставщику пенсионных услуг по номеру. Включите все причитающиеся налоговые льготы, есть рабочий лист, который вы можете использовать для расчета ваших пенсионных взносов. За консультацией по налоговым льготам обращайтесь к своему пенсионному фонду. |

| Пожертвования на благотворительность, которые вы сделали с помощью Gift Aid | Включите общую сумму, это рабочий лист, который вы можете использовать для расчета ваших пенсионных отчислений или подарочной помощи. |

Вы можете использовать этот рабочий лист для расчета ваших пенсионных отчислений или подарочной помощи.

Шаг 3: то, что у вас осталось

Возьмите сумму шага 2 из суммы шага 1, чтобы получить общий доход.

Это ваш «заработок на всех работах».

Вознаграждения работодателю

Когда вы вычисляете свою валовую заработную плату в качестве наемного работника, вам необходимо включить налогооблагаемую стоимость определенных вознаграждений, которые вы получили от своего работодателя.

Ваш работодатель выдаст вам форму P11D, в которой будет указана налогооблагаемая стоимость любых полученных вами пособий.

Форма P9D и предел дохода в размере 8500 фунтов стерлингов были отменены с 6 апреля 2016 года. Форма P9D относится только к налоговому году с 2015 по 2016 год и ранее.

Сложите любое из следующего, что относится к вам, чтобы решить, что включить в вашу валовую заработную плату.

| Суммируйте эти суммы | Где найти сумму на вашем P11D |

|---|---|

| Выплаты надбавки за пробег сверх утвержденной необлагаемой налогом суммы | Раздел E вашего P11D. |

| Текущие расходы, оплаченные вашим работодателем | Раздел E или включен в раздел N вашей P11D. |

| Служебный автомобиль | Раздел F вашей P11D (ячейка 9). |

| Автомобильное топливо | Раздел F вашего P11D (ячейка 10) |

| Расходы, произведенные вам, если они не были деловыми расходами | Раздел J, M или N вашего P11D. |

| Товары и активы, которые дал вам ваш работодатель, например, еда и напитки в подарок | Раздел A вашего P11D. |

| Платежи, сделанные вашим работодателем от вашего имени, например, если ваш работодатель оплачивал вашу арендную плату | Раздел B вашего P11D. |

| Ваучеры или кредитные жетоны, например, кредитные карты компании — не включают денежный эквивалент ваучеров по уходу за ребенком | Раздел C вашего P11D. |

Чтобы рассчитать стоимость ваших пособий, воспользуйтесь рабочим листом в инструкциях, прилагаемых к вашему пакету продления. Вы можете связаться с горячей линией налогового кредита.

Доход от самозанятости

Есть 3 шага, чтобы рассчитать доход от самозанятости.

Шаг 1: подсчитайте свою прибыль

Ваша прибыль – это то, что вы указали в налоговой декларации по самооценке за последний налоговый год. Если у вас было более одного бизнеса, сложите все доходы от каждого отдельного бизнеса.

Если у вас было более одного бизнеса, сложите все доходы от каждого отдельного бизнеса.

Если вы не заполнили налоговую декларацию, вам необходимо оценить свою прибыль.

Что еще включить

Убедитесь, что ваша прибыль включает другие доходы или прибыль, полученную вашим бизнесом, например, доход от сдачи в аренду квартиры над магазином. Не включайте это также в «прочие доходы».

Включите любую прибыль от работы за пределами Великобритании в британских фунтах. Чтобы это выяснить, используйте средний обменный курс за последний налоговый год. Это будет средний обменный курс за год до 31 марта. Используйте таблицы обменных курсов HMRC.

Вы можете получить помощь в расчете своей прибыли, позвонив по горячей линии самооценки.

Шаг 2: что нужно вычесть из вашей прибыли

Чтобы определить, что вычесть из вашей прибыли, сложите:

- брутто-сумму любых личных пенсионных выплат

- любые торговые убытки от того же бизнеса, который вы перенесли с предыдущего года

- общая сумма любых пожертвований на благотворительность с помощью Gift Aid

Есть рабочий лист, который вы можете использовать для расчета ваших пенсионных отчислений, подарочной помощи или торговых убытков.

Шаг 3: то, что у вас осталось

Возьмите сумму шага 2 из суммы шага 1, чтобы получить доход от самостоятельной занятости.

Если вы понесли убытки, ваш «доход от самостоятельной занятости» для целей налогового кредита равен 0.

Вы можете компенсировать любые убытки, понесенные вами только в этом году, против любого другого дохода семьи за этот год.

Если вы только начали свою деятельность и ваш бизнес не имел дохода в прошлом налоговом году, оставьте поле «доход от самозанятости» пустым.

Платежи в связи с коронавирусом

Если вы получили платеж, связанный с коронавирусом, вы должны включить его в свой доход для подачи заявления на налоговый кредит или продления. Следующий список расположен в алфавитном порядке.

Свяжитесь с HMRC, если вы не уверены, следует ли включать полученный вами платеж в связи с коронавирусом.

Единовременная выплата всем работникам Национальной службы здравоохранения и социального обеспечения в Шотландии.

Фонд устойчивого развития бизнеса по присмотру за детьми (только в Шотландии)

Грант в размере 750 фунтов стерлингов предоставляется всем службам присмотра за детьми, зарегистрированным в Инспекции по уходу с 1 февраля 2021 года.

Включайте оплату только в том случае, если она является частью вашего торгового дохода для налоговых льгот.

Программа сохранения рабочих мест в связи с коронавирусом

Схема сохранения рабочих мест и поддержки заработной платы уволенным сотрудникам.

Включите платежи, которые вы получили, в свой заработок от вашего работодателя, если вы работаете по найму.

Если вы являетесь работодателем, включайте оплату только в том случае, если она является частью вашего торгового дохода для налоговых льгот.

Законодательная схема увеличения выплат по болезни в связи с COVID-19 (только для Уэльса)

Выплаты работникам социального обеспечения, работающим в домах престарелых, на дому и в качестве личных помощников в Уэльсе.

Схема «Ешь вне дома, чтобы помочь»

Схема, поощряющая людей питаться в ресторанах или других заведениях общественного питания путем предоставления им скидки, которую рестораны затем могут потребовать обратно у правительства.

Включите общую сумму, которую вам вернуло правительство, если выплата является частью вашего торгового дохода для налоговых льгот.

Схемы поддержки рыбной промышленности, созданные в период с 6 апреля 2020 года по 5 апреля 2021 года

Платежи по любой схеме, созданной в Великобритании, где коронавирус повлиял на рыбную промышленность.

Включайте оплату только в том случае, если она является частью вашего торгового дохода для налоговых льгот.

Фонд поддержки поставщиков мобильных услуг для близких контактов (только в Шотландии)

Новая схема, предусматривающая единовременную выплату гранта в размере 4000 фунтов стерлингов поставщикам мобильных услуг для близких контактов (таким как мобильные парикмахеры, мобильные парикмахеры и инструкторы по вождению).

Newly Self-Employed Hardship Fund (только в Шотландии)

Единовременная выплата в размере 4000 фунтов стерлингов новым самозанятым резидентам Шотландии, которые не имеют права на получение гранта по Программе поддержки доходов от самостоятельной занятости.

Программа поддержки новых самозанятых (только в Северной Ирландии)

Финансовая поддержка новых самозанятых лиц (индивидуальных предпринимателей и тех, кто состоит в партнерстве), которые пострадали от коронавируса.

Грант на розничную торговлю, гостиничный бизнес и отдых

Грант, выплачиваемый самозанятым предприятиям в сфере розничной торговли, гостиничного бизнеса и досуга.

Схема поддержки доходов самозанятых

Схема оказания финансовой поддержки тем, кто пострадал от коронавируса и является самозанятым или членом партнерства.

Фонд грантов для малого бизнеса

Грант для самозанятых предприятий, которые имеют право на льготы по ставкам для малого бизнеса (и обычно платят по ставкам для предприятий).

Специальная или премиальная выплата (только для Уэльса)

Единовременная специальная или премиальная выплата сотрудникам NHS и социального обеспечения в Уэльсе.

Выплата поощрения сотрудников (только в Северной Ирландии)

Единовременная выплата работникам здравоохранения и социального обеспечения в Северной Ирландии.

Субсидия для водителей такси (только в Шотландии)

Субсидия в размере 1500 фунтов стерлингов для частных водителей и водителей такси в Шотландии.

Другой доход

Помимо того, что вы зарабатываете на работе, вам нужно будет рассчитать общую сумму любого другого вашего дохода. В большинстве случаев вам нужно будет указать только то, что у вас было на сумму более 300 фунтов стерлингов.

Доход, включающий более 300 фунтов стерлингов

Сложите полную сумму следующих видов другого дохода, затем вычтите 300 фунтов стерлингов.

Доход от дивидендов

Включите все полученные вами дивиденды британских компаний. Также добавьте налоговый кредит, указанный в ваучере на дивиденды, предоставленном компанией. Сюда могут входить:

Также добавьте налоговый кредит, указанный в ваучере на дивиденды, предоставленном компанией. Сюда могут входить:

- валовая сумма дохода в виде дивидендов от акций компаний, уполномоченных паевых фондов и открытых инвестиционных компаний — сумма, которую необходимо включить, представляет собой общую сумму до налогообложения

- дивиденды акциями или ценными бумагами, когда акционеры получают акции вместо дивидендов в денежной форме — сумма, которую необходимо включить, является общей суммой до налогообложения

Исключая прирост капитала, не облагаемый налогом.

Доход от сбережений и инвестиций

Включите сумму до вычета налога. Не включайте проценты от необлагаемых налогом инвестиций, таких как индивидуальные сберегательные счета. Это может включать:

- валовые проценты от банков и строительных обществ и других депозитных организаций в Великобритании

- проценты с национальных сберегательных счетов

- начисляемый доход от события, если, например, срок действия вашего полиса страхования жизни истекает через год — сумма выигрыша будет указана в справке, выданной вашим страховщиком

Доход от собственности

Включите доход от собственности в Великобритании, которой вы владеете или арендуете. Это может включать:

Это может включать:

- прибыль от сдачи в аренду или сдачу в аренду земли и имущества (если ваше сдаваемое в аренду имущество принесло убытки, вы можете использовать рабочий лист TC825, чтобы решить, что вводить)

- Доход по программе Rent-a-Room от 7500 фунтов стерлингов или 3750 фунтов стерлингов, если вы являетесь совладельцем

Государственные пенсии

Включая:

- Государственные пенсии

- Пенсия вдовы

- Пособие овдовевшей матери

- Пособие для овдовевших родителей

- Пособие по смерти на производстве

Не включайте рождественский бонус, оплату зимнего топлива или военные пенсии.

Профессиональные или личные пенсии

Включите полную сумму до вычета любого налога. Вы можете найти это в вашем P60 или других справках о выплате пенсии.

Также включите любые аннуитетные платежи из пенсионной программы.

Если ваша пенсия включает дополнительную сумму в связи с профессиональным заболеванием или травмой, обратитесь в службу поддержки налоговых льгот.

Единовременные пенсионные выплаты

Не включайте не облагаемые налогом единовременные выплаты.

Обычно вы можете получить до 25% суммы любой пенсии в виде необлагаемой налогом единовременной суммы.

Например, если вся ваша пенсия составляет 60 000 фунтов стерлингов, вы можете получить до 15 000 фунтов стерлингов в виде не облагаемой налогом единовременной суммы.

Вам не нужно включать не облагаемые налогом 15 000 фунтов стерлингов в качестве дохода для налоговых льгот.

Доходы от трастов, поселений и имений

Вы можете получить цифру из формы R185, которую вам дадут попечители или администраторы. Укажите сумму до вычета любого налога (сложите «чистые» суммы и суммы «уплаченного налога» или «налогового кредита»).

Иностранный доход

Например:

- доход от инвестиций и собственности за границей

- социальные выплаты из-за рубежа

- иностранные пенсии

Включите общую сумму до уплаты налогов, независимо от того, поступила она в Великобританию или нет.

Вы должны указать любой зарубежный доход в британских фунтах. Вы можете снять любые банковские сборы или комиссионные, уплачиваемые при конвертации иностранной валюты.

Чтобы преобразовать иностранный доход в британские фунты стерлингов, используйте средний обменный курс за последний налоговый год. Это будет средний обменный курс за год до 31 марта. Вы можете использовать таблицы обменных курсов HMRC.

Если вам нужна помощь, вы можете связаться с горячей линией налогового кредита.

Условный доход

Условный доход — это доход, который считается имеющим вас, но которого на самом деле у вас может не быть.

| Включая | Примечания |

|---|---|

| Доход траста, который в соответствии с правилами подоходного налога рассматривается как доход другого лица | Например, доход от инвестиций ребенка, если вы предоставили доверительные фонды в размере более 100 фунтов стерлингов. |