Выплаты на ребенка от полутора до трех лет

]]>Подборка наиболее важных документов по запросу Выплаты на ребенка от полутора до трех лет (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Выплаты на ребенка от полутора до трех лет Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 13 «Порядок назначения и выплаты пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком» Федерального закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

(Р.Б. Касенов)Суд отказал в удовлетворении требований общества к региональному отделению Фонда социального страхования РФ о признании недействительным решения о непринятии к зачету расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, а также об отказе в выделении средств на осуществление (возмещение) расходов страхователя на выплату страхового обеспечения.

Государственные услуги в Республике Татарстан. / Меры поддержки семей с детьми

Соглашение об использовании портала государственных и муниципальных услуг Республики Татарстан

12.2021

12.20211. Общие положения

1.1. Оператор Портала направляет Пользователю оферту на заключение настоящего соглашения об использовании портала государственных и муниципальных услуг Республики Татарстан (далее по тексту — «Соглашение») на условиях, содержащихся в Соглашении.

Оператор Портала и Пользователь далее могут именоваться по отдельности «Сторона», а вместе – «Стороны».

1.2. Термины и определения, использующиеся в Соглашении

1.2.1.

1.2.2. Пользователь – физическое лицо, осуществившее регистрацию на портале государственных и муниципальных услуг Республики Татарстан в соответствии с п. 3.2 Соглашения.

3.2 Соглашения.

1.2.3. Портал государственных и муниципальных услуг Республики Татарстан (далее – «Портал») – информационная система, входящая в инфраструктуру Государственного информационного Центра Республики Татарстан в соответствии с положением о Государственном информационном центре Республики Татарстан, утвержденным постановлением Кабинета Министров Республики Татарстан от 28 октября 2010 г. N 864, выраженная в виде программ для ЭВМ, базы (баз) данных и иных результатов интеллектуальной деятельности. Доступ к функциям Портала для Пользователей осуществляется через сайт в сети «Интернет»: https://uslugi.tatarstan.ru/ и (или) Мобильное приложение «Услуги РТ». Исключительное право на Портал принадлежит Республике Татарстан, от имени которой выступает Оператор.

Исключительное право на Портал принадлежит Республики Татарстан, от имени которой выступает Оператор.

1.2.4. Личный кабинет

1.2.5. Авторизация – процедура подтверждения правомочности обращения Пользователя к функциям Портала на основании аутентификации Пользователя.

1.2.6. Аутентификация – процедура проверки соответствия введённого Пользователем пароля к учётной записи Пользователя на Портале. В случае аутентификации через ЕСИА осуществляется получение информации Порталом из ЕСИА о корректности введенных Пользователем логина и пароля от учетной записи в ЕСИА.

1.2.7. ЕСИА – федеральная государственная информационная система «Единая система идентификации и аутентификации в инфраструктуре, обеспечивающей информационно-технологическое взаимодействие информационных систем, используемых для предоставления государственных и муниципальных услуг в электронной форме». Условия использования ЕСИА определены ее оператором и размещены в свободном доступе в информационно-телекоммуникационной сети «Интернет» по адресу: https://esia.gosuslugi.ru/.

1. 2.8. Мобильное приложение «Услуги РТ» – информационно-технологический элемент Государственного информационного Центра Республики Татарстан в соответствии с положением о Государственном информационном центре Республики Татарстан, утвержденным постановлением Кабинета Министров Республики Татарстан от 28 октября 2010 г. N 864, выраженный в виде программ для ЭВМ для операционных систем «iOS» и «Android», размещенных соответственно в магазинах приложений «AppStore» (https://apps.apple.com), «Google Play» (https://play.google.com/store) и «HUAWEI AppGallery» (https://appgallery.huawei.com/) (далее – «Магазины приложений») под наименованием «Услуги РТ».

2.8. Мобильное приложение «Услуги РТ» – информационно-технологический элемент Государственного информационного Центра Республики Татарстан в соответствии с положением о Государственном информационном центре Республики Татарстан, утвержденным постановлением Кабинета Министров Республики Татарстан от 28 октября 2010 г. N 864, выраженный в виде программ для ЭВМ для операционных систем «iOS» и «Android», размещенных соответственно в магазинах приложений «AppStore» (https://apps.apple.com), «Google Play» (https://play.google.com/store) и «HUAWEI AppGallery» (https://appgallery.huawei.com/) (далее – «Магазины приложений») под наименованием «Услуги РТ».

1.2.9. Устройство – техническое устройство, функционирующее на операционной системе «iOS» или «Android», в том числе мобильный телефон, имеющее доступ к сети «Интернет» и соответствующее техническим требованиям, приведенным на странице Мобильного приложения «Услуги РТ» в Магазине приложений.

1.3. Порядок заключения Соглашения

1. 3.1. Оферта на заключение настоящего Соглашения направляется Пользователю путем ее размещения в сети «Интернет» на Портале по адресу: https://uslugi.tatarstan.ru/.

3.1. Оферта на заключение настоящего Соглашения направляется Пользователю путем ее размещения в сети «Интернет» на Портале по адресу: https://uslugi.tatarstan.ru/.

1.3.2. Регистрация и (или) авторизация Пользователя на Портале и (или) любое использование Портала означает принятие Пользователем условий Соглашения (акцепт). С момента акцепта Соглашение считается заключенным между Пользователем и Оператором.

1.3.3. Пользователь использует Портал в случае согласия с условиями настоящего Соглашения.

1.3.4. В случае внесения изменений в настоящее Соглашение, Оператор уведомляет Пользователя о внесении изменений путем размещения изменений на Портале. Актуальная редакция Соглашения вступает в силу с момента ее публикации в соответствии с п. 1.3.1 Соглашения и всегда доступна в месте ее размещения.

1.3.5. Продолжение использования Портала после вступления в силу новой редакции Соглашения означает согласие Пользователя с ее условиями.

1. 3.6. Пользователь, не согласный с условиями действующей редакции Соглашения полностью или в части, прекращает использование Портала.

3.6. Пользователь, не согласный с условиями действующей редакции Соглашения полностью или в части, прекращает использование Портала.

2. Предмет Соглашения

2.1. Оператор предоставляет Пользователю право использования Портала и предоставляет доступ к его функциям:

безвозмездно;

на территории Российской Федерации;

на правах простой (неисключительной) лицензии;

на срок действия настоящего Соглашения.

2.2. Пользователь вправе использовать Портал следующими способами:

2.2.1. Сайт в сети «Интернет» (https://uslugi.tatarstan.ru/): использовать явно доступные функции.

2.2.2. Мобильное приложение «Услуги РТ»: с целью осуществления доступа к Порталу через Мобильное приложение «Услуги РТ» скачать и установить Мобильное приложение «Услуги РТ» из Магазина приложений на Устройство Пользователя (осуществить запись, хранение Мобильного приложения «Услуги РТ» в памяти Устройства Пользователя, а также осуществить его воспроизведение).

2.3. Оператор не оказывает Пользователю услуг и не взимает плату.

3. Функции Портала

3.1. Функциональные возможности Портала доступны Пользователю при условии его регистрации и дальнейшей авторизации на Портале.

3.2. Регистрация Пользователя на Портале осуществляется следующими способами:

1) Путем указания Пользователем своего номера телефона, на который Оператор с использованием средств автоматического дозванивания осуществляет телефонный вызов или с использованием средств автоматической рассылки направляет СМС-сообщение. Несколько последних цифр номера телефона, с которого поступает телефонный вызов, и цифровой код, содержащийся в СМС-сообщении являются кодами подтверждения регистрации. Необходимое для подтверждения регистрации количество последних цифр номера телефона, с которого поступает телефонный вызов, указывается при регистрации на Портале. После регистрации Пользователь самостоятельно устанавливает пароль к своей учетной записи на Портале.

2) Путем авторизации через ЕСИА.

3.4. Авторизация Пользователя на Портале осуществляется при помощи указанного им при регистрации номера телефона и пароля, или через ЕСИА.

3.5. Портал обеспечивает доступ к следующим функциям:

а) ознакомление в электронной форме со сведениями о государственных и муниципальных услугах;

б) обращение в электронной форме за предоставлением государственных и муниципальных услуг в соответствии с нормативными правовыми актами;

в) функции Личного кабинета;

г) осуществление оплаты коммунальных и иных услуг;

е) иные функции, явно доступные Пользователю.

3.6. Полная функциональность Портала доступна Пользователю в случае его авторизации через учетную запись Пользователя в ЕСИА, при этом при регистрации Пользователя в ЕСИА личность Пользователя должна быть удостоверена в соответствии с действующими нормативными правовыми актами.

3.7. При авторизации Пользователя при помощи номера телефона и пароля или через учетную запись Пользователя в ЕСИА, не содержащей информацию об удостоверении личности Пользователя, Пользователю предоставляется ограниченная функциональность Портала, отображающаяся Пользователю.

3.8. В случае если для использования функции Портала необходима авторизация Пользователя через учетную запись ЕСИА, содержащую информацию о том, что личность Пользователя удостоверена, на Портале отображается соответствующее уведомление.

3.9. При осуществлении доступа к Порталу через Мобильное приложение «Услуги РТ» перечень функций может быть ограничен.

3.10. Использование функциональности Портала возможно только при наличии доступа к сети «Интернет». Пользователь самостоятельно получает и оплачивает такой доступ на условиях и по тарифам своего оператора связи или провайдера доступа к сети «Интернет».

3.11. После авторизации на Портале все действия, совершенные на Портале под учетной записью Пользователя, считаются совершенными Пользователем. Пользователь обязуется соблюдать конфиденциальность в отношении данных для входа в учетные записи ЕСИА и Портала.

После авторизации на Портале все действия, совершенные на Портале под учетной записью Пользователя, считаются совершенными Пользователем. Пользователь обязуется соблюдать конфиденциальность в отношении данных для входа в учетные записи ЕСИА и Портала.

3.12. Оператор вправе размещать в Личном кабинете отображения фотоматериалов административных правонарушений в области дорожного движения, совершенных с использованием транспортного средства, данные которого введены на Портале, зафиксированных работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото -, киносъемки, видеозаписи.

3.13. Оператор вправе направлять на номер телефона, указанный Пользователем при регистрации (рассылка по сети подвижной радиотелефонной связи), уведомления, связанные с работой Портала и его функций, при условии, если Пользователь предварительно согласился с такой рассылкой посредством настройки уведомлений в Личном кабинете.

3. 14. В целях улучшения качества Портала Оператор вправе вносить изменения в Портал (модифицировать), проводить технические работы без уведомления Пользователя, в связи с этим в функционировании Портала возможны технические сбои.

14. В целях улучшения качества Портала Оператор вправе вносить изменения в Портал (модифицировать), проводить технические работы без уведомления Пользователя, в связи с этим в функционировании Портала возможны технические сбои.

При проведении тестирования и (или) технических работ функциональность Портала может быть ограничена или не доступна.

3.15. Пользователь вправе удалить свою учетную запись на Портале с использованием соответствующих настроек в Личном кабинете. После нажатия кнопки удаления учетной записи на номер телефона Пользователя поступает телефонный вызов. Несколько последних цифр номера телефона, с которого поступает телефонный вызов, являются кодом подтверждения удаления учетной записи. Необходимое для подтверждения удаления учетной записи количество последних цифр номера телефона, с которого поступает телефонный вызов, будет указано на Портале.

В случае если Пользователь утратил доступ к своему номеру телефона, указанный в Личном кабинете, и авторизация через ЕСИА не осуществлена, удаление учетной записи на Портале осуществляется в следующем порядке:

— При успешной авторизации на Портале Пользователю в целях удаления своей учетной записи необходимо актуализировать номер телефона в настройках Личного кабинета. В целях подтверждения нового номера телефона на указанный Пользователем номер телефона поступает телефонный вызов. Несколько последних цифр номера телефона, с которого поступает телефонный вызов, являются кодом подтверждения. Необходимое для подтверждения количество последних цифр номера телефона, с которого поступает телефонный вызов, будет указано на Портале. При подтверждении нового номера телефона удаление учетной записи осуществляется в соответствии с абз. 1 настоящего пункта Соглашения.

В целях подтверждения нового номера телефона на указанный Пользователем номер телефона поступает телефонный вызов. Несколько последних цифр номера телефона, с которого поступает телефонный вызов, являются кодом подтверждения. Необходимое для подтверждения количество последних цифр номера телефона, с которого поступает телефонный вызов, будет указано на Портале. При подтверждении нового номера телефона удаление учетной записи осуществляется в соответствии с абз. 1 настоящего пункта Соглашения.

— При отсутствии возможности авторизации на Портале ввиду утраты пароля к учетной записи, удаление учетной записи на Портале осуществляется в соответствии с приложением №1 к настоящему Соглашению.

Пользователь, осуществляя действия по удалению учетной записи на Портале, выражает согласие на удаление его персональных и иных данных, содержащихся в учетной записи. Учетная запись и данные, содержащиеся в ней, после удаления восстановлению не подлежат. Пользователь вправе зарегистрировать новую учетную запись в соответствии с п. 3.2 Соглашения.

3.2 Соглашения.

3.16. Настоящее Соглашение действует в течение предоставления доступа к функциям Портала и Мобильного приложения «Услуги РТ». С момента прекращения доступа к функциям Портала и (или) Мобильного приложения «Услуги РТ» настоящее Соглашение считается прекращенным.

3.17. Пользователь не вправе публиковать на Портале информацию, нарушающую законодательство Российской Федерации, включая сообщения оскорбительного характера, сведения, порочащие честь, достоинство или деловую репутацию третьих лиц.

4. Условия использования простой электронной подписи

4.1. При обращении за предоставлением государственных и муниципальных услуг через Портал и (или) подписании на Портале электронных документов Пользователь использует простую электронную подпись (далее – «ПЭП»).

4.2. При обращении в электронной форме через Портал за предоставлением государственных и муниципальных услуг ПЭП применяется в соответствии с Правилами использования простой электронной подписи при оказании государственных и муниципальных услуг, утвержденными постановлением Правительства Российской Федерации от 25 января 2013 г. N 33.

N 33.

Применение ПЭП в иных случаях осуществляется в соответствии с порядком, установленным п. 4.3 настоящего Соглашения.

4.3. Правила применения ПЭП в иных случаях:

4.3.1. Стороны пришли к соглашению об использовании ПЭП для подписания Пользователем электронных документов, формируемых на Портале. В случае, если стороной подписываемого документа является не Оператор и подписываемый документ направляется иным лицам, помимо Оператора, ПЭП применяется на основании отдельных соглашений между Пользователем и такими лицами.

4.3.2. Ключом ПЭП является сочетание двух элементов – идентификатора и пароля ключа. Идентификатором является логин от учетной записи Пользователя в ЕСИА, а паролем ключа – пароль от учетной записи Пользователя в ЕСИА.

4.3.3. Факт формирования ПЭП Пользователем подтверждается при соблюдении следующих условий в совокупности:

— осуществление входа в учетную запись Пользователя в ЕСИА путем введения корректного логина и пароля от учетной записи ЕСИА (ключа ПЭП) в интерактивной форме Портала;

— регистрация Пользователя в ЕСИА осуществлена в соответствии с нормативными правовыми актами;

— личность Пользователя удостоверена при регистрации в ЕСИА в соответствии с нормативными правовыми актами;

— Порталом в порядке информационного обмена получена из ЕСИА информация о корректности введенных Пользователем логина и пароля от учетной записи в ЕСИА и в случае их корректности, осуществлена регистрация (авторизация) Пользователя на Портале;

— Порталом в порядке информационного обмена получена из ЕСИА информация о владельце учетной записи ЕСИА.

4.3.4. Проверка ПЭП Пользователя осуществляется путем получения Порталом в порядке информационного обмена из ЕСИА информации о корректности введенных Пользователем логина и пароля от учетной записи в ЕСИА. В случае их корректности ПЭП Пользователя является подтвержденной.

4.3.5. Документ, подписанный ПЭП, признается электронным документом, равнозначным документу на бумажном носителе, подписанному собственноручной подписью Пользователя, при соблюдении условий п. 4.3.3 Соглашения и нажатия соответствующей кнопки в интерфейсе Портала об отправке электронного документа.

4.3.6. Документ является подписанным ПЭП Пользователя при соблюдении п. 4.3.3 Соглашения и нажатия соответствующей кнопки в интерфейсе Портала об отправке электронного документа.

4.3.7. Документ считается подписанным ПЭП Пользователя в случае применения ключа ПЭП в соответствии с правилами, установленными Оператором в настоящем Соглашении, и в созданном и (или) отправленном документе содержится информация, указывающая на Пользователя, от имени которого был создана и (или) отправлен Документ.

4.3.8. Пользователь обязуется соблюдать конфиденциальность ключа ПЭП.

5. Обработка персональных данных

5.1. Порядок обработки персональных данных на Портале регулируется Политикой конфиденциальности в отношении персональных данных, обрабатываемых на портале государственных и муниципальных услуг Республики Татарстан, текст которой размещен в сети «Интернет»: https://uslugi.tatarstan.ru/.

5.2. Принимая условия настоящего Соглашения, Пользователь выражает свое согласие с условиями Политики конфиденциальности в отношении персональных данных, обрабатываемых на портале государственных и муниципальных услуг Республики Татарстан и дает согласие на их обработку.

6. Заключительные положения

6.1. Пользователь вправе направлять претензии, связанные с функционированием и (или) использованием Портала и иные письма, и требования по адресу Оператора, указанному в п. 1.2.1 Соглашения.

1.2.1 Соглашения.

Ответ на претензию направляется Оператором в течение 30 дней со дня получения претензии.

6.2. Все споры подлежат разрешению в соответствии с действующим законодательством Российской Федерации.

Версия Соглашения от 09.09.2021 опубликована в сети «Интернет» по следующему адресу: https://uslugi.tatarstan.ru/terms-of-service/user-agreement/old

Приложение №1

Порядок удаления учетной записи на портале государственных и муниципальных услуг Республики Татарстан в случае утраты доступа к номеру телефона и пароля

1. Термины, приведенные в настоящем Порядке, применяются в значении, предусмотренными Соглашением об использовании портала государственных и муниципальных услуг Республики Татарстан (далее – Соглашение).

2. При отсутствии возможности удаления учетной записи на Портале с использованием соответствующих настроек в Личном кабинете по причине утраты доступа к номеру телефона, указанному в Личном кабинете Пользователя, и пароля к учетной записи на Портале Пользователь вправе обратиться к Оператору с заявлением об удалении учетной записи на Портале в соответствии с настоящим Порядком (далее – Заявление).

3. Заявление предоставляется по форме, установленной приложением №1 к настоящему Порядку, на бумажном носителе и собственноручно подписывается Пользователем.

4. Заявление подлежит направлению Оператору по Почте России или курьером по адресу: 420074, г. Казань, ул. Петербургская, д. 52, оф. 410 (адресат: ГКУ «ЦЦТ РТ»). Личный прием Пользователей Оператором не осуществляется.

5. В целях удаления учетной записи на Портале Пользователю необходимо приложить к Заявлению документ, подтверждающий владение номером мобильного телефона, указанный в Личном кабинете. Таким документом является копия договора, содержащего информацию о номере телефона и заключенного с оператором связи, или иной документ, предоставленный оператором связи, подтверждающий владение номером мобильного телефона, указанный в Личном кабинете.

Копия договора, заключенного с оператором связи, должна быть заверена уполномоченным лицом оператором связи с проставлением печати такого оператора.

Иной документ, предоставленный оператором связи, подтверждающий владение номером мобильного телефона, должен содержать подпись уполномоченного лица и печать оператора связи. Такой документ должен быть представлен Пользователем в оригинальном экземпляре.

6. В случае если Пользователь утратил свой экземпляр договора с оператором связи и оператор связи в письменной форме с указанием мотивированных причин отказал Пользователю в предоставлении заверенной оператором связи копии такого договора или иного документа, подтверждающего владение номером мобильного телефона, Пользователю необходимо приложить к Заявлению вместо документов, указанных в п. 5 настоящего Порядка, копию паспорта гражданина Российской Федерации, заверенной нотариусом, а также письменный отказ оператора связи в предоставлении указанных выше документов.

Порядок, предусмотренный абз. 1 настоящего пункта, применяется в случае, если Пользователь авторизовался в Личном кабинете через ЕСИА и учетная запись Пользователя в ЕСИА содержит информацию об удостоверении личности Пользователя в соответствии с действующими нормативными правовыми актами (тип учетной записи в ЕСИА – «подтвержденная учетная запись»), а также если информация о Пользователе, содержащаяся в такой учетной записи ЕСИА идентична информации, указанной в Заявлении.

7. В случае если Пользователь утратил свой экземпляр договора с оператором связи, и оператор связи в письменной форме с указанием мотивированных причин отказал Пользователю в предоставлении заверенной оператором связи копии такого договора или иного документа, подтверждающего владение номером мобильного телефона, и если в Личном кабинете отсутствует информация об авторизации через ЕСИА в порядке, предусмотренном абз. 2 п. 6 настоящего Порядка, Пользователю необходимо предоставить иные документы, достоверно подтверждающие владение номером мобильного телефона, указанного в Личном кабинете, а также письменный отказ оператора связи в предоставлении указанных выше документов.

8. Рассмотрение Заявления и приложенных к нему документов осуществляется Оператором в течение 30 дней со дня их поступления.

9. В случае несоответствия Заявления установленной форме и (или) непредоставления документов, предусмотренных настоящим Порядком, Оператор вправе отказать в удалении учетной записи на Портале.

10. При соответствии Заявления установленной форме и предоставления документов, предусмотренных настоящим Порядком, Оператор осуществляет удаление учетной записи на Портале в течение 30 дней со дня поступления Заявления и приложенных документов.

Приложение №1 к Порядку удаления учетной записи на портале государственных и муниципальных услуг Республики Татарстан в случае утраты доступа к номеру телефона и пароля

Начало формы

Оператору портала государственных и муниципальных услуг Республики Татарстан – в государственное казенное учреждение «Центр цифровой трансформации Республики Татарстан»

Адрес: 420074, г. Казань, ул. Петербургская, д. 52, оф. 410 (адресат: ГКУ «ЦЦТ РТ»)

Заявление на удаление учетной записи на портале государственных и муниципальных услуг Республики Татарстан

|

Фамилия, имя, отчество (если имеется): |

|

|

Дата рождения (число, месяц, год): |

|

|

Адрес места жительства (регистрации): |

|

|

Адрес фактического пребывания: |

|

|

Паспорт гражданина РФ: |

серия ____ номер ________________ выдан __________________________ |

|

Контактный телефон: |

|

|

Номер телефона, указанный в личном кабинете: |

|

Я прошу оператора портала государственных и муниципальных услуг Республики Татарстан (далее – Портал) удалить мою учетную запись на Портале, зарегистрированную по номеру мобильного телефона, указанному выше.

Настоящим подтверждаю, что утратил доступ к номеру мобильного телефона, указанному в личном кабинете Портала, и утратил пароль к учетной записи Портала.

Выражаю согласие на удаление (уничтожение) моих персональных и иных данных, содержащихся в учетной записи Портала. Согласен с тем, что учетная запись и данные, содержащиеся в ней, после удаления восстановлению не подлежат.

Дата: ______________

_______________ /________________

подпись Ф.И.О.

КОНЕЦ ФОРМЫ

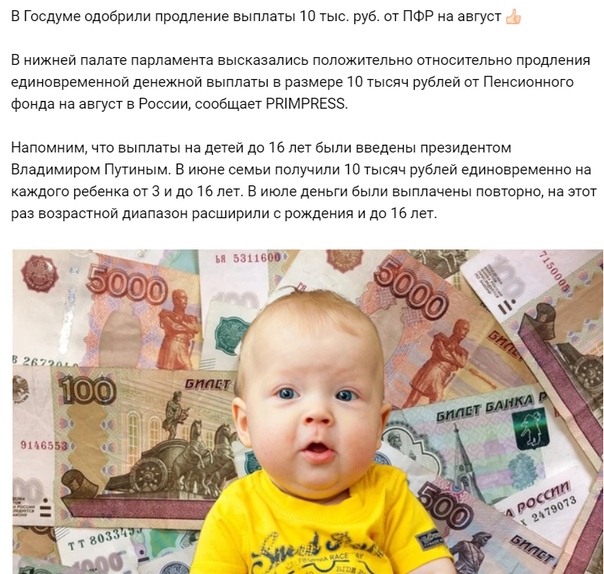

Кузнецова предложила уравнять сумму детских пособий со средней зарплатой — РБК

Кузнецова предложила повысить пособие по уходу за ребенком с 40 до 100% среднего заработка, а также продлить его срок выплаты до достижения ребенком возраста трех лет

Фото: Сергей Савостьянов / ТАСС

Уполномоченный по правам ребенка Анна Кузнецова предложила увеличить размер ежемесячного пособия по уходу за ребенком до средней зарплаты, передает ТАСС.

«Считаю, что это важная задача», — сказала она на стратегической сессии по предложениям по поддержке материнства и детства в народную программу «Единой России».

Также Кузнецова предложила продлить срок выплаты детского пособия с полутора до трех лет. По мнению омбудсмена, это станет «серьезным подспорьем, особенно в тех регионах, где есть различного рода проблемы».

Она отметила, что у родителей «всегда должен быть выбор»: отдать ребенка в садик или «остаться с ним дома и воспитывать уже так, как решит мама».

Неполные малообеспеченные семьи получили право на новое пособие для детейПланировщик льгот | Кредиты социального обеспечения и право на льготы

Кредиты социального обеспечения

Вы должны заработать не менее 40 кредитов социального обеспечения, чтобы иметь право на получение пособия по социальному обеспечению. Вы зарабатываете кредиты, когда работаете и платите налоги на социальное обеспечение.

Вы зарабатываете кредиты, когда работаете и платите налоги на социальное обеспечение.

Количество кредитов не влияет на размер получаемых вами пособий. Мы используем заработанную вами сумму кредитов, чтобы определить ваше право на пенсию или пособие по инвалидности, а также право вашей семьи на получение пособия по случаю потери кормильца в случае вашей смерти.

Мы не можем выплачивать вам пособие, если у вас недостаточно кредитов.

Как зарабатываются кредиты

С 1978 года вы зарабатываете максимум четыре кредита в год.

Кредиты основаны на вашей общей заработной плате и доходе от самозанятости за год. Вы можете работать весь год, чтобы заработать четыре кредита, или вы можете заработать достаточно для всех четырех за гораздо меньшее время.

Размер заработка, необходимого для получения кредита, может меняться каждый год.В 2022 году вы зарабатываете один кредит социального обеспечения или Medicare на каждые 1510 долларов покрываемого дохода каждый год. Вы должны заработать 6040 долларов, чтобы получить максимум четыре кредита в год.

Вы должны заработать 6040 долларов, чтобы получить максимум четыре кредита в год.

В течение жизни вы можете заработать больше кредитов, чем минимальное количество, необходимое для получения права на получение пособия. Эти дополнительные кредиты не увеличивают сумму вашего пособия. Средний размер вашего заработка за ваши рабочие годы, а не общее количество заработанных вами кредитов, определяет размер вашего ежемесячного платежа при получении пособия.

Прочтите нашу публикацию «Как вы зарабатываете кредиты» для получения дополнительной информации.

Количество кредитов, необходимых для пенсионного обеспечения

Если вы родились после 1928 года, вам необходимо 40 кредитов для выхода на пенсию.

Количество кредитов, необходимых для получения пособия по инвалидности

Чтобы иметь право на пособие по нетрудоспособности, вы должны пройти тест недавней работы и тест продолжительности работы .

Количество кредитов, необходимых для прохождения недавнего рабочего теста, зависит от вашего возраста.Правила следующие:

- До 24 лет — Вы можете иметь право на участие, если у вас есть 6 кредитов, заработанных в течение 3-летнего периода, заканчивающегося, когда наступает ваша нетрудоспособность.

- Возраст от 24 до 31 года — — В общем, вы можете иметь право на участие, если у вас есть кредит за половину рабочего времени в период с 21 года до начала вашей инвалидности. В качестве общего примера, если у вас появится инвалидность в возрасте 27 лет, вам потребуется 3 года работы (12 кредитов) из последних 6 лет (в возрасте от 21 до 27 лет).

- Возраст 31 год и старше — Как правило, вы должны иметь не менее 20 кредитов в течение 10-летнего периода непосредственно до наступления инвалидности.

В следующей таблице показано, сколько лет трудового стажа вам необходимо, чтобы соответствовать продолжительности рабочего теста, в зависимости от вашего возраста на момент начала инвалидности. Во время рабочего теста ваша работа не должна попадать в определенный период. В таблице приведено только приблизительное количество необходимых вам рабочих кредитов.Он не охватывает все ситуации. Если вы официально являетесь слепым, вы должны соответствовать только продолжительности рабочего теста. Когда речь идет о законной слепоте, не требуется недавнего прохождения теста на работу.

Во время рабочего теста ваша работа не должна попадать в определенный период. В таблице приведено только приблизительное количество необходимых вам рабочих кредитов.Он не охватывает все ситуации. Если вы официально являетесь слепым, вы должны соответствовать только продолжительности рабочего теста. Когда речь идет о законной слепоте, не требуется недавнего прохождения теста на работу.

ПРИМЕЧАНИЕ: Эта таблица является приблизительной и не охватывает все ситуации

| Если у вас разовьется инвалидность … | Тогда вам вообще нужно: |

|---|---|

| До 28 лет | 1.5 лет работы |

| Возраст 30 | 2 года |

| Возраст 34 | 3 года |

| Возраст 38 | 4 года |

| Возраст 42 | 5 лет |

| Возраст 44 | 5,5 года |

| Возраст 46 | 6 лет |

| Возраст 48 | 6. 5 лет 5 лет |

| Возраст 50 | 7 лет |

| Возраст 52 | 7,5 года |

| Возраст 54 | 8 лет |

| Возраст 56 | 8,5 года |

| Возраст 58 | 9 лет |

| Возраст 60 | 9.5 лет |

Количество кредитов, необходимых для выплаты пособий по потере кормильца

Количество кредитов, необходимых для того, чтобы члены семьи имели право на получение пособия по случаю потери кормильца, зависит от вашего возраста на момент вашей смерти. Чем вы моложе, тем меньше нужно кредитов. Больше 40 кредитов никому не нужно.

Согласно особому правилу, мы можем выплачивать пособия вашим детям и вашему супругу, ухаживающему за вашими детьми, даже если в вашей карте нет необходимого количества кредитов. Они могут получить пособие, если у вас есть кредиты за полтора года работы (шесть кредитов) за три года до вашей смерти.

Они могут получить пособие, если у вас есть кредиты за полтора года работы (шесть кредитов) за три года до вашей смерти.

Если вы получаете пенсию или пособие по инвалидности на момент вашей смерти, мы будем платить вашим оставшимся в живых на основании этого права. Нам не придется снова определять ваши кредиты.

Если вы остались в живых

Если вы остались в живых

Точно так же, как вы планируете защиту своей семьи в случае вашей смерти, вы должны учитывать пособия по социальному обеспечению, которые могут быть доступны, если вы являетесь пережившим насилие, то есть супругом, ребенком или родителем умирающего работника.Этот человек должен был проработать в системе социального обеспечения достаточно долго, чтобы иметь право на получение пособия.

Как ваш супруг зарабатывает пособие по случаю потери кормильца

Рабочий может зарабатывать до четырех кредитов в год. Например, в 2022 году ваш супруг (а) может получить один кредит на каждые 1510 долларов заработной платы или дохода от самозанятости. Когда ваш супруг заработал 6040 долларов, он заработал четыре кредита в течение года.

Например, в 2022 году ваш супруг (а) может получить один кредит на каждые 1510 долларов заработной платы или дохода от самозанятости. Когда ваш супруг заработал 6040 долларов, он заработал четыре кредита в течение года.

Количество кредитов, необходимых для выплаты пособий пострадавшим, зависит от возраста работника на момент его смерти.Никому не нужно больше 40 кредитов (10 лет работы), чтобы иметь право на какое-либо пособие по социальному обеспечению. Но чем моложе человек, тем меньше у него должно быть кредитов, чтобы члены семьи получали пособие по случаю потери кормильца.

Некоторые потерпевшие могут получить пособие, если работник имеет кредит на полтора года работы (шесть кредитов) в течение трех лет непосредственно перед их смертью. Ситуация каждого человека индивидуальна, и вам необходимо обсудить свой выбор с одним из наших представителей по урегулированию претензий.

Когда член семьи умирает

Мы должны быть извещены как можно скорее о смерти человека. Однако вы не можете сообщить о смерти или подать заявление на получение пособия по случаю потери кормильца через Интернет. .

Однако вы не можете сообщить о смерти или подать заявление на получение пособия по случаю потери кормильца через Интернет. .

В большинстве случаев похоронное бюро сообщает нам о смерти человека. Вы должны сообщить похоронному бюро номер социального страхования умершего, если хотите, чтобы они сделали отчет.

Если вам необходимо сообщить о смерти или подать заявление на получение пособия, позвоните по телефону 1-800-772-1213 (TTY 1-800-325-0778 ).Вы можете поговорить с одним из наших представителей с 8:00 до 19:00. С понедельника по пятницу. Вы также можете связаться с вашим местным отделением социального обеспечения.

Выплачиваем ли мы пособие в случае смерти?

Единовременная выплата в случае смерти в размере 255 долларов может быть выплачена пережившему супругу, если они жили с умершим. Если они жили раздельно, они получали определенные пособия по социальному страхованию на досье умершего.

Если нет пережившего супруга, выплата производится ребенку, имеющему право на получение пособия, внесенного в запись умершего в месяц смерти.

Что будет, если умерший получал ежемесячное пособие?

Если умерший получал пособие по социальному обеспечению, вы должны вернуть пособие, полученное за месяц смерти и любые последующие месяцы.

Например, если человек умер в июле, вы должны вернуть пособие, выплаченное в августе. Как вернуть пособие, зависит от того, как умерший получил пособие:

- По вопросам получения средств прямым переводом обращайтесь в банк или другое финансовое учреждение.Запросите, чтобы все средства, полученные за месяц смерти или позднее, были возвращены нам.

- Пособия, полученные по чеку, должны быть возвращены нам как можно скорее. Не обналичивайте чеки , полученные за месяц смерти человека или позже.

Кто получает пособие?

Определенные члены семьи могут иметь право на получение ежемесячных пособий, в том числе:

- Вдова или вдовец в возрасте 60 лет и старше (в возрасте 50 лет и старше, если они имеют инвалидность).

- Переживший разведенный супруг при определенных обстоятельствах.

- Вдова или вдовец в любом возрасте, ухаживающая за ребенком умершего, не достигшим 16 лет или имеющим инвалидность, и получающая пособие на ребенка.

- Не состоящий в браке ребенок умершего, являющийся одним из следующих:

- Моложе 18 лет (или до 19 лет, если они учатся на дневном отделении в начальной или средней школе).

- Возраст 18 лет и старше с инвалидностью, начавшейся до 22 лет.

Имеют ли право на участие другие члены семьи?

При определенных обстоятельствах право на участие могут иметь следующие члены семьи:

- Пасынок, внук, приемный внук или приемный ребенок.

- Родители в возрасте 62 лет и старше, на иждивении умершего, по крайней мере, наполовину.

Члены семьи, имеющие право на получение пособия, могут получать пособие по случаю потери кормильца за месяц смерти получателя пособия.

Вдова или вдовец

Если вы вдова или вдовец человека, достаточно долго проработавшего в рамках системы социального обеспечения, вы можете:

- Получать уменьшенные пособия уже в возрасте 60 лет.

- Начните получать пособие уже в возрасте 50 лет, если у вас есть инвалидность. и инвалидность наступила до или в течение 7 лет после смерти работника.

- Получать пособие по случаю потери кормильца в любом возрасте, если вы не вступили в повторный брак и ухаживаете за ребенком умершего работника, который моложе 16 лет или имеет инвалидность и получает пособие на ребенка.

Если вы имеете право на получение пенсионного пособия на собственном опыте, вы можете перейти на собственное пенсионное пособие уже в возрасте 62 лет.

Если вдова или вдовец, ухаживающий за детьми работника, получает пособие по социальному обеспечению, они по-прежнему имеют право на пособие, если их инвалидность наступает до окончания этих выплат или в течение семи лет после их окончания.

Если вы снова выйдете замуж за по достижении 60 лет (50 лет, если вы имеете инвалидность), ваш повторный брак не повлияет на ваше право на получение пособия по случаю потери кормильца.

- Вдова, вдовец или переживший разведенный супруг не могут подать онлайн-заявку на получение пособия по случаю потери кормильца. Вам следует связаться с нами по телефону 1-800-772-1213 , чтобы записаться на прием. Если вы глухие или слабослышащие, позвоните в наш номер TTY по номеру 1-800-325-0778 .

- Если вы хотите подать заявление на получение пособия по инвалидности как переживший кормильцу, вы можете ускорить процесс подачи заявления по нетрудоспособности, если заполните Отчет об инвалидности для взрослых и получите его во время посещения.

- Мы используем то же определение инвалидности для вдов и вдовцов, что и для рабочих.

Еще несколько ситуаций:

- Если вы уже получаете пособие в качестве супруга, ваше пособие будет автоматически преобразовано в пособие по случаю потери кормильца после того, как мы получим сообщение о смерти.

- Если вы также имеете право на пенсионное пособие, но еще не подавали заявление, у вас есть дополнительная возможность. Вы можете подать заявление на получение пенсионного пособия или пособия по случаю потери кормильца сейчас и перейти на другое (более высокое) пособие позже.

- Для тех, кто уже получает пенсионные пособия, вы можете подать заявление на получение пособия в качестве вдовы или вдовца только в том случае, если получаемое вами пенсионное пособие меньше, чем пособие, которое вы получили бы в случае потери кормильца. Если вы получили право на пенсионное пособие менее 12 месяцев назад, вы можете отозвать свое заявление о выходе на пенсию и подать заявление только на пособие по случаю потери кормильца. Если вы это сделаете, вы сможете повторно подать заявление на получение пенсионного пособия позже, когда оно будет выше.

Выживший разведенный супруг

Если вы разведенный супруг умершего работника, вы можете получать такое же пособие, как вдова или вдовец, при условии, что ваш брак длился 10 лет или более .

Пособия, выплачиваемые вам как пережившему разведенное супругу, не повлияют на размер пособия для других переживших насилие, получающих пособия в послужном списке работника.

Если вы снова выйдете замуж за по достижении 60 лет (50 лет, если у вас есть инвалидность), повторный брак не повлияет на ваше право на получение пособия по случаю потери кормильца.

Если вы ухаживаете за ребенком младше 16 лет или , который имеет инвалидность , и ребенок получает пособие, зарегистрированное вашим бывшим супругом, вы не обязаны соблюдать правило о продолжительности брака. Ребенок должен быть естественным или усыновленным ребенком вашего бывшего супруга.

Несовершеннолетний или ребенок-инвалид

Если вы не состоящий в браке ребенок в возрасте до 18 лет умершего работника, вы можете иметь право на получение пособия по случаю потери кормильца Социального обеспечения. Вы также можете иметь право на участие, если вам не исполнилось 19 лет и вы посещаете начальную или среднюю школу на полный рабочий день.

Вы также можете иметь право на участие, если вам не исполнилось 19 лет и вы посещаете начальную или среднюю школу на полный рабочий день.

И вы можете получать пособие в любом возрасте, если у вас есть соответствующая инвалидность, начавшаяся до 22 лет и остающаяся такой же.

Помимо родных детей работника, его приемные дети, внуки, приемные внуки или приемные дети могут получать пособия при определенных обстоятельствах.

Для родителей

Если вы являетесь родителем-иждивенцем умершего работника, которому исполнилось 62 года, вы можете иметь право на получение пособия по случаю потери кормильца Социального обеспечения.

Вы должны получать по крайней мере половину своей поддержки от вашего работающего ребенка. Кроме того, вы не должны иметь право на получение пенсионного пособия, превышающего размер пособия, которое мы могли бы выплатить на основании истории болезни вашего ребенка. Как правило, вы не должны вступать в брак после смерти вашего умершего взрослого ребенка. Однако есть и исключения .

Однако есть и исключения .

Помимо того, что вы являетесь естественным родителем, вы также можете быть отчимом или приемным родителем, если вы стали родителем умершего работника до того, как ему исполнилось 16 лет.

Размер пособия по случаю потери кормильца

Мы основываем размер вашего пособия по случаю потери кормильца на заработке умершего человека. Чем больше они платят в Социальное обеспечение, тем выше будут ваши пособия.

Вот примеры льгот, которые могут получить оставшиеся в живых:

- Вдова или вдовец, полного пенсионного возраста или старше — 100% от суммы пособия умершему работнику.

- Вдова или вдовец, возраст 60 — полный пенсионный возраст — от 71½ до 99% от базовой суммы умершего работника.

- Вдова или вдовец с инвалидностью в возрасте от 50 до 59 лет — 71½%.

- Вдова или вдовец любого возраста, ухаживающая за ребенком до 16 лет — 75%.

- Ребенок младше 18 лет (19 лет, если он еще учится в начальной или средней школе) или имеет инвалидность — 75%.

- Родители-иждивенцы умершего работника в возрасте 62 лет и старше получают:

- Один оставшийся в живых родитель — 82½%.

- Два оставшихся в живых родителя — по 75% каждому родителю.

Процентное соотношение для пережившего разведенного супруга будет таким же, как указано выше.

Также может быть специальное единовременное пособие в случае смерти.

Максимальное количество семьи

Существует ограничение на сумму, которую члены семьи могут получать каждый месяц. Предел варьируется, но обычно составляет от 150% до 180% от базовой ставки пособия.

Если сумма пособий, выплачиваемых членам семьи, превышает этот предел, размер пособий будет пропорционально уменьшен.Любые пособия, выплачиваемые пережившему разведенному супругу в связи с инвалидностью или возрастом, не засчитываются в эту максимальную сумму.

Еще кое-что, что вам нужно знать

Существуют ограничения на размер заработка оставшихся в живых, пока они получают пособие.

На пособия для вдовы, вдовца или пережившего разведенного супруга могут повлиять несколько дополнительных факторов:

- Если вы повторно выйдете замуж за до 60 лет (50 лет, если у вас есть инвалидность), вы не сможете получать пособие в качестве пережившего супруга, пока состоите в браке.

- Если вы снова выйдете замуж за после 60 лет или (50 лет, если у вас есть инвалидность), вы по-прежнему будете иметь право на получение пособия, указанного в учетной записи социального обеспечения вашего умершего супруга.

- Если вы получаете пособие как вдова, вдовец или переживший разведенный супруг, вы можете перейти на собственное пенсионное пособие уже в возрасте 62 лет. Это предполагает, что вы имеете право на пенсионное пособие и ваш пенсионный коэффициент выше, чем ваш уровень вдовы. , вдовец или переживший разведенный супруг.

- Во многих случаях вдова или вдовец могут начать получать одно пособие по сниженной ставке и позволить увеличить размер другого пособия.

- Если вы также будете получать пенсию на основе работы, не покрываемой Социальным страхованием, например, работы в правительстве или за границей, это может повлиять на ваши пособия по социальному обеспечению как по случаю потери кормильца.

Однако, если ваш нынешний супруг (а) является получателем социального обеспечения, вы можете подать заявление на получение пособия супругу (-е) на его учетную запись. Если эта сумма превышает пособие вашей вдовы или вдовца, вы получите комбинацию пособий, равную большей сумме.

Специальная единовременная выплата в случае смерти

Переживший супруг или ребенок могут получить специальную единовременную выплату в случае смерти в размере 255 долларов США, если они соответствуют определенным требованиям..jpg)

Обычно единовременная выплата выплачивается пережившему супругу, который на момент смерти проживал в том же домашнем хозяйстве, что и работник. Если они жили отдельно, оставшийся в живых супруг все еще может получить единовременное пособие, если в течение месяца смерти рабочего они выполнили одно из следующих условий:

- Уже получали пособие по трудовому стажу.

- Получил право на получение пособия после смерти рабочего.

Если нет подходящего пережившего супруга, единовременная выплата может быть выплачена ребенку (или детям) работника, если в течение месяца, когда работник умер, ребенок выполнил одно из следующих условий:

- Уже получал пособие по трудовому стажу.

- Получил право на получение пособия после смерти рабочего.

Если имеющий право переживший супруг или ребенок в настоящее время не получает пособие, они должны подать заявление на получение этой выплаты в течение двух лет с даты смерти.

Для получения дополнительной информации об этой единовременной выплате обратитесь в местный офис социального обеспечения или позвоните по телефону 1-800-772-1213 (TTY 1-800-325-0778 ).

Среднее недельное пособие? Это 30 долларов. Согласно новому опросу

Вот несколько вопросов и ответов о пособиях:

Как мне решить, какое пособие будет выплачивать моему ребенку?

Эмпирическое правило — это еженедельная сумма, равная возрасту ребенка в долларах: 5 долларов для 5-летнего ребенка, 10 долларов для 10-летнего и так далее.«Родители могут рассчитывать на более крупную сумму, выплачиваемую ежемесячно, когда ребенок станет подростком», — сказал Джон Ланза, автор книги «Искусство терпимости». По его словам, это «прорывное» пособие может помочь подростку начать составлять бюджет на более длительный срок.

Если денег мало, комиссия института по финансовой грамотности предполагает, что меньшие суммы — даже несколько долларов в неделю — могут помочь преподать те же уроки. По словам г-на Альмонте, размер менее важен, чем то, что ребенок делает с деньгами.Комиссия предлагает дополнительные советы на своем сайте.

По словам г-на Альмонте, размер менее важен, чем то, что ребенок делает с деньгами.Комиссия предлагает дополнительные советы на своем сайте.

Как я могу побудить моего ребенка делать сбережения, если процентные ставки по сберегательным счетам низкие?

Предпосылка экономии денег с течением времени для достижения более крупных целей важна независимо от процентных ставок, говорят финансовые консультанты. Но рост баланса за счет сложных процентов вызывает энтузиазм. Один из вариантов — платить более щедрую ставку на сбережения вашего ребенка из собственного кармана или равняться каждому доллару, который сберегает ваш ребенок.Г-н Альмонте вспомнил, что его отец, который с раннего возраста подчеркивал важность финансовых уроков со своими детьми, выписывал чек — «Он как бы устроил из этого церемонию» — на сумму денег, которые его сыновья накопили за предыдущий год.

Должен ли я требовать от ребенка работы в обмен на пособие?

Хотя многие родители предпочитают увязывать пособие с домашними делами, это не обязательно лучший подход, — сказал Тодд Юзуриха, соведущий подкаста «The Money JAR», посвященного финансам семьи, спонсируемого Junior Achievement. Он рекомендует отделить работу по дому от пособия, поскольку цели у каждого немного разные. По его словам, пособие — это «инструмент, с помощью которого родители могут научить своих детей деньгам». По его словам, такие основные обязанности, как помощь по дому, следует рассматривать как вклад, который каждый должен делать как часть семьи.

Он рекомендует отделить работу по дому от пособия, поскольку цели у каждого немного разные. По его словам, пособие — это «инструмент, с помощью которого родители могут научить своих детей деньгам». По его словам, такие основные обязанности, как помощь по дому, следует рассматривать как вклад, который каждый должен делать как часть семьи.

«Вы не хотите, чтобы ваш ребенок думал, что они необязательные», — сказал г-н Юзуриха, чтобы ребенок не решил не вынести мусор и не потратил деньги. Он предлагает родителям рассматривать возможность оплаты только дополнительной работы или проектов, помимо общих домашних обязанностей.

Публикация 970 (2020), налоговые льготы для образования

Для каждого учащегося уменьшите расходы на квалифицированное образование, оплачиваемые этим учащимся или от его имени, в соответствии со следующими правилами. В результате получается сумма скорректированных затрат на квалифицированное обучение для каждого студента.

Бесплатная образовательная помощь.

Для не облагаемой налогом помощи на образование, полученной в 2020 году, уменьшите квалифицированные расходы на образование для каждого академического периода на сумму необлагаемой налогом помощи на образование, выделенную на этот академический период.См. Академический период ранее.

Некоторая не облагаемая налогом образовательная помощь, полученная после 2020 года, может рассматриваться как возмещение расходов на квалифицированное образование, уплаченных в 2020 году. Эта не облагаемая налогом образовательная помощь представляет собой любую не облагаемую налогом образовательную помощь, полученную вами или кем-либо еще после 2020 года на оплату квалифицированных расходов на образование. от имени студента в 2020 году (или в связи с зачислением в соответствующее учебное заведение в течение 2020 года).

Если эта не облагаемая налогом образовательная помощь получена после 2020 года, но до того, как вы подадите свою налоговую декларацию за 2020 год, см. Возврат, полученный после 2020 года, но до подачи вашей налоговой декларации , позже.Если эта не облагаемая налогом образовательная помощь получена после 2020 года и после того, как вы подадите свою налоговую декларацию за 2020 год, см. возмещения, полученные после 2020 года и после подачи вашей налоговой декларации, позже.

Возврат, полученный после 2020 года, но до подачи вашей налоговой декларации , позже.Если эта не облагаемая налогом образовательная помощь получена после 2020 года и после того, как вы подадите свою налоговую декларацию за 2020 год, см. возмещения, полученные после 2020 года и после подачи вашей налоговой декларации, позже.

Бесплатная образовательная помощь включает:

Как правило, любая стипендия или грант не облагаются налогом. Однако стипендия или грант не считаются необлагаемыми налогом в той мере, в какой студент включает их в валовой доход (от студента могут потребовать или не потребовать подавать налоговую декларацию за год получения стипендии или стипендии) и верно одно из следующих утверждений.

. Студент не может выбрать включение в доход стипендии или гранта, предоставляемого правительством индейских племен, который исключен из дохода в соответствии с Законом об исключении всеобщего благосостояния племен от 2014 года, или льгот, предоставляемых образовательной программой, описанной в Процедуре получения доходов 2014-35 , раздел 5. 02 (2) (b) (ii), доступно по адресу

02 (2) (b) (ii), доступно по адресу

IRS.gov/irb/2014-26_IRB#RP-2014-35 . .

. Вы можете увеличить совокупную стоимость кредита на образование, если учащийся включает часть или всю стипендию или стипендию в доход в год ее получения.Для примеров см. Координация с грантами Пелла и другими стипендиями , далее. .

Возврат.

Возмещение расходов на квалифицированное образование может уменьшить скорректированные расходы на квалифицированное образование за налоговый год или потребовать погашения (возврата) кредита, заявленного в более раннем году. Некоторая не облагаемая налогом образовательная помощь, полученная после 2020 года, может рассматриваться как возмещение. См. Бесплатная образовательная помощь ранее.

Возврат получен в 2020 году.

Для каждого учащегося рассчитайте скорректированные расходы на квалифицированное образование на 2020 год путем сложения всех затрат на квалифицированное образование на 2020 год и вычитания любых возмещений этих расходов, полученных от подходящего учебного заведения в течение 2020 года.

Возврат, полученный после 2020 года, но до подачи налоговой декларации.

Если после 2020 года кто-либо получает возмещение расходов на квалифицированное образование, уплаченных от имени студента в 2020 году, и возмещение выплачивается до того, как вы подадите налоговую декларацию за 2020 год, сумма расходов на квалифицированное образование за 2020 год уменьшается на сумму возвращать деньги.

Возврат, полученный после 2020 года и после подачи вашей налоговой декларации.

Если после 2020 года кто-либо получит возмещение расходов на соответствующее образование, уплаченных от имени студента в 2020 году, и возмещение выплачивается после того, как вы подадите налоговую декларацию за 2020 год, вам может потребоваться возмещение части или всей суммы кредита. См. Возврат кредита далее.

Возврат кредита.

Если после подачи налоговой декларации за 2020 год получена какая-либо не облагаемая налогом помощь в отношении расходов на квалифицированное образование, оплаченных в 2020 году, или возмещение ваших расходов на квалифицированное образование, уплаченных в 2020 году, вы должны вернуть (погасить) любой излишек кредита. Вы делаете это, изменяя сумму ваших скорректированных расходов на квалифицированное образование на 2020 год, уменьшая расходы на сумму возмещения или не облагаемой налогом образовательной помощи. Затем вы изменяете свой кредит (-ы) на образование на 2020 год и подсчитываете сумму, на которую ваше налоговое обязательство за 2020 год увеличилось бы, если бы вы запросили пересчитанный (-ые) кредит (-ы). Включите эту сумму в качестве дополнительного налога за год получения возмещения или не облагаемой налогом помощи.

Вы делаете это, изменяя сумму ваших скорректированных расходов на квалифицированное образование на 2020 год, уменьшая расходы на сумму возмещения или не облагаемой налогом образовательной помощи. Затем вы изменяете свой кредит (-ы) на образование на 2020 год и подсчитываете сумму, на которую ваше налоговое обязательство за 2020 год увеличилось бы, если бы вы запросили пересчитанный (-ые) кредит (-ы). Включите эту сумму в качестве дополнительного налога за год получения возмещения или не облагаемой налогом помощи.

Пример.

Вы заплатили 7000 долларов за обучение и сборы в августе 2020 года, а ваш ребенок поступил в колледж в сентябре 2020 года.Вы подали налоговую декларацию за 2020 год 17 февраля 2021 года и запросили американский альтернативный кредит в размере 2500 долларов. После того, как вы подали декларацию, вам вернули 4000 долларов. Вы должны пересмотреть свой альтернативный кредит в США на 2020 год, используя 3000 долларов на квалифицированное образование вместо 7000 долларов. Восстановленный кредит составляет 2250 долларов США. Увеличение ваших налоговых обязательств составляет 250 долларов. Включите разницу в 250 долларов в качестве дополнительного налога в свою налоговую декларацию за 2021 год. См. Инструкции к вашей налоговой декларации за 2021 год, чтобы определить, куда включить этот налог.

Восстановленный кредит составляет 2250 долларов США. Увеличение ваших налоговых обязательств составляет 250 долларов. Включите разницу в 250 долларов в качестве дополнительного налога в свою налоговую декларацию за 2021 год. См. Инструкции к вашей налоговой декларации за 2021 год, чтобы определить, куда включить этот налог.

. Если вы оплачиваете расходы на квалифицированное образование как в 2020, так и в 2021 году за академический период, который начинается в первые 3 месяца 2021 года, и получаете не облагаемую налогом помощь в обучении или возмещение, как описано выше, вы можете сократить свое квалифицированное образование. расходы на 2021 год вместо сокращения расходов на 2020 год. .

Суммы, не уменьшающие расходы на квалифицированное образование.

Не уменьшайте расходы на квалифицированное образование на суммы, выплачиваемые из средств, получаемых студентом как:

Оплата услуг, например заработной платы;

Кредит;

Подарок;

наследство; или

Вывод из личных сбережений студента.

Не уменьшайте расходы на квалифицированное образование на стипендию или стипендию, указанные в налоговой декларации студента как доход, в следующих ситуациях.

Использование денег ограничено условиями стипендии или стипендии расходами на обучение (например, проживание и питание), за исключением расходов на квалифицированное образование, как это определено в Расходы на квалифицированное образование в главе 1.

Использование денег не ограничено.

Пример 1.

Джоан заплатила 3000 долларов за обучение и 5000 долларов за проживание и питание в Университете X. Университет не требовал от нее платить какие-либо взносы в дополнение к ее обучению, чтобы записаться на занятия или посещать их. Чтобы помочь оплатить эти расходы, она получила стипендию в размере 2000 долларов и студенческую ссуду в размере 4000 долларов. Условия стипендии гласят, что она может быть использована для оплаты любых расходов Джоан в колледже.

Университет X применяет стипендию в размере 2000 долларов к общему счету Джоан в размере 8000 долларов, а Джоан оплачивает остаток в размере 6000 долларов по счету от Университета X за счет своей студенческой ссуды и своих сбережений.Джоан не указывает какую-либо часть стипендии как доход в своей налоговой декларации.

При подсчете суммы кредита на образование (возможность в Америке или обучение на протяжении всей жизни) Джоан должна уменьшить свои расходы на квалифицированное образование на сумму стипендии (2000 долларов США), поскольку она исключила стипендию полностью из своего дохода. Студенческая ссуда не является безналоговой образовательной помощью, поэтому ей не нужно сокращать свои квалифицированные расходы на какую-либо часть средств ссуды. Считается, что Джоан заплатила 1000 долларов за квалифицированное образование (3000 долларов за обучение — 2000 долларов стипендия).

Координация с грантами Пелла и другими стипендиями.

Вы можете увеличить свой альтернативный кредит в Америке, если студент (вы, ваша супруга или ваш иждивенец) включает определенные стипендии или стипендии в общий доход студента. Ваш кредит может увеличиться только в том случае, если сумма расходов на квалифицированное образование студента за вычетом общей суммы стипендий и стипендий составляет менее 4000 долларов. Если такая ситуация применима, подумайте о том, чтобы включить стипендию или стипендию частично или полностью в доход студента, чтобы рассматривать включенную сумму как оплату неквалифицированных расходов, а не квалифицированных расходов на образование.Неквалифицированные расходы — это расходы, такие как проживание и питание, которые не соответствуют квалификационным расходам на образование, например, плата за обучение и связанные с ним сборы.

Ваш кредит может увеличиться только в том случае, если сумма расходов на квалифицированное образование студента за вычетом общей суммы стипендий и стипендий составляет менее 4000 долларов. Если такая ситуация применима, подумайте о том, чтобы включить стипендию или стипендию частично или полностью в доход студента, чтобы рассматривать включенную сумму как оплату неквалифицированных расходов, а не квалифицированных расходов на образование.Неквалифицированные расходы — это расходы, такие как проживание и питание, которые не соответствуют квалификационным расходам на образование, например, плата за обучение и связанные с ним сборы.

и гранты, которые учащийся включает в доход, не уменьшают расходы учащегося на квалифицированное образование, доступные для расчета вашего американского кредита возможностей. Таким образом, включение достаточной стипендии или стипендии в доход студента, чтобы указать до 4000 долларов в расходах на квалифицированное образование для вашего американского кредита возможностей, может увеличить кредит достаточно, чтобы увеличить ваш возврат налога или уменьшить сумму налога, которую вы должны, даже с учетом любого увеличения налога. ответственность от дополнительного дохода.Однако увеличение налоговых обязательств, а также потеря других налоговых льгот могут быть больше, чем дополнительный американский альтернативный кредит, и могут привести к уменьшению вашего налогового возмещения или увеличению суммы налога, который вы должны. Ваши конкретные обстоятельства будут определять, какую сумму стипендии или гранта, если таковая имеется, включать в доход, чтобы максимизировать возврат налога или минимизировать сумму налога, которую вы должны.

ответственность от дополнительного дохода.Однако увеличение налоговых обязательств, а также потеря других налоговых льгот могут быть больше, чем дополнительный американский альтернативный кредит, и могут привести к уменьшению вашего налогового возмещения или увеличению суммы налога, который вы должны. Ваши конкретные обстоятельства будут определять, какую сумму стипендии или гранта, если таковая имеется, включать в доход, чтобы максимизировать возврат налога или минимизировать сумму налога, которую вы должны.

Стипендия или стипендия должна соответствовать критериям необлагаемой налогом стипендии в соответствии с правилами, описанными в главе 1.Кроме того, стипендия или стипендия должна быть такой, которая может (по ее условиям) использоваться на неквалифицированные расходы. Наконец, сумма стипендии или стипендии, которая применяется к неквалифицированным расходам, не может превышать сумму фактических неквалифицированных расходов студента, которые оплачиваются в налоговом году. Эта сумма может отличаться от расходов студента на проживание, рассчитанных школой студента при расчете официальной стоимости посещения в соответствии с правилами помощи студентам.

Эта сумма может отличаться от расходов студента на проживание, рассчитанных школой студента при расчете официальной стоимости посещения в соответствии с правилами помощи студентам.

Тот факт, что учебное заведение применяет стипендию или стипендию для покрытия квалифицированных расходов на образование, таких как обучение и связанные с этим сборы, не мешает студенту применить определенные стипендии или стипендии к фактическим неквалифицированным расходам студента.Сделав этот выбор (то есть, включив часть стипендии или стипендии, применяемую к неквалифицированным расходам студента, в доход), студент может увеличить налогооблагаемый доход и может потребоваться подать налоговую декларацию. Но это позволяет использовать платежи наличными, чеками, кредитной или дебетовой картой или заемными средствами, такими как студенческая ссуда, для покрытия расходов на соответствующее образование.

Пример 1 — Стипендия отсутствует.

Билл Пасс, 28 лет, не женат, в 2020 году поступил на очную форму обучения в качестве студента первого курса местного колледжа, чтобы получить степень в правоохранительных органах. Это был его первый год послесреднего образования. В течение 2020 года он заплатил 5600 долларов за квалифицированное образование и 4400 долларов за комнату и питание на осенний семестр 2020 года. Он и его колледж соответствуют всем требованиям для получения американского кредита возможности. Скорректированный валовой доход Билла (AGI) и его MAGI, для расчета его кредита, составляют 34 900 долларов. Билл требует стандартного вычета в размере 12 400 долларов, в результате чего налогооблагаемый доход составляет 22 500 долларов, а обязательство по подоходному налогу до вычета составляет 2 506 долларов. Билл не претендует ни на какие другие кредиты, кроме американского альтернативного кредита.Он рассчитывает свой американский кредит возможностей на основе расходов на квалифицированное образование в размере 4000 долларов, что приводит к зачету в 2500 долларов и налоговому обязательству после вычета 6 долларов (2 506 — 2500 долларов).

Это был его первый год послесреднего образования. В течение 2020 года он заплатил 5600 долларов за квалифицированное образование и 4400 долларов за комнату и питание на осенний семестр 2020 года. Он и его колледж соответствуют всем требованиям для получения американского кредита возможности. Скорректированный валовой доход Билла (AGI) и его MAGI, для расчета его кредита, составляют 34 900 долларов. Билл требует стандартного вычета в размере 12 400 долларов, в результате чего налогооблагаемый доход составляет 22 500 долларов, а обязательство по подоходному налогу до вычета составляет 2 506 долларов. Билл не претендует ни на какие другие кредиты, кроме американского альтернативного кредита.Он рассчитывает свой американский кредит возможностей на основе расходов на квалифицированное образование в размере 4000 долларов, что приводит к зачету в 2500 долларов и налоговому обязательству после вычета 6 долларов (2 506 — 2500 долларов).

Пример 2 — Стипендия исключена из дохода.

Факты те же, что и в примере 1 — стипендия отсутствует , за исключением того, что Биллу была присуждена стипендия в размере 5600 долларов. Согласно условиям его стипендии, она может быть использована для оплаты любых расходов на образование, включая проживание и питание.Если Билл исключит стипендию из дохода, он будет считаться (для целей расчета своего кредита на образование) применившим стипендию для оплаты обучения, необходимых сборов и материалов курса. Его скорректированные расходы на квалифицированное образование будут равны нулю, и у него не будет кредита на образование. Следовательно, налоговые обязательства Билла после вычета кредитов составят 2 506 долларов.

Пример 3 — Стипендия частично включается в доход.

Факты те же, что и в Пример 2 — Стипендия исключена из дохода .Если, в отличие от , Пример 2 , Билл включает 4000 долларов стипендии в доход, будет считаться, что он применил эту сумму на оплату проживания и питания. Оставшиеся 1600 долларов из стипендии 5600 долларов сократят его расходы на квалифицированное образование, а его скорректированные расходы на квалифицированное образование составят 4000 долларов. AGI и MAGI Билла увеличатся до 38 900 долларов, его налогооблагаемый доход увеличится до 26 500 долларов, а его налоговые обязательства до вычета кредитов увеличатся до 2 986 долларов. Исходя из его скорректированных расходов на квалифицированное образование в размере 4000 долларов, Билл сможет претендовать на американский кредит в размере 2500 долларов, а его налоговые обязательства после вычета кредитов составят 486 долларов (2 986 — 2500 долларов).

Оставшиеся 1600 долларов из стипендии 5600 долларов сократят его расходы на квалифицированное образование, а его скорректированные расходы на квалифицированное образование составят 4000 долларов. AGI и MAGI Билла увеличатся до 38 900 долларов, его налогооблагаемый доход увеличится до 26 500 долларов, а его налоговые обязательства до вычета кредитов увеличатся до 2 986 долларов. Исходя из его скорректированных расходов на квалифицированное образование в размере 4000 долларов, Билл сможет претендовать на американский кредит в размере 2500 долларов, а его налоговые обязательства после вычета кредитов составят 486 долларов (2 986 — 2500 долларов).

Пример 4 — Стипендия, применяемая высшей средней школой для оплаты обучения.

Факты те же, что и в Пример 3 — Стипендия частично включается в доход , за исключением того, что стипендия в размере 5600 долларов выплачивается непосредственно местному колледжу. Тот факт, что местный колледж применяет стипендию к оплате обучения Билла и связанных с ним сборов, не мешает Биллу включить в доход 4000 долларов стипендии. Как и в случае , Пример 3 , таким образом будет считаться, что он потратил 4000 долларов на оплату проживания и питания.Билл сможет претендовать на получение американского альтернативного кредита в размере 2500 долларов, а его налоговые обязательства после получения кредита составят 486 долларов.

Как и в случае , Пример 3 , таким образом будет считаться, что он потратил 4000 долларов на оплату проживания и питания.Билл сможет претендовать на получение американского альтернативного кредита в размере 2500 долларов, а его налоговые обязательства после получения кредита составят 486 долларов.

Пример 5 — Учащийся с ребенком-иждивенцем.

Джейн Доу, 28 лет, не замужем, поступила на полный рабочий день на первый курс местного технического колледжа, чтобы получить сертификат компьютерного техника. Это был ее первый год послешкольного образования. В течение 2020 года она заплатила 6000 долларов на квалифицированное образование. Она и колледж соответствуют всем требованиям для получения американского кредита возможности.У Джейн есть ребенок-иждивенец в возрасте 10 лет, который соответствует требованиям для получения кредита на заработанный доход (EIC) и налогового кредита на ребенка. Заработная плата Джейн составляет 20 000 долларов. Джейн не удерживала подоходный налог с этой заработной платы и не имеет другого дохода или корректировок. Джейн была присуждена стипендия в размере 5 500 долларов. Согласно условиям ее стипендии, она может быть использована для оплаты обучения и любых расходов на проживание, включая аренду. Джейн заплатила 10 000 долларов на проживание в 2020 году.

Джейн была присуждена стипендия в размере 5 500 долларов. Согласно условиям ее стипендии, она может быть использована для оплаты обучения и любых расходов на проживание, включая аренду. Джейн заплатила 10 000 долларов на проживание в 2020 году.

Если Джейн исключит всю стипендию из дохода , будет считаться, что она применила всю стипендию для оплаты квалифицированных расходов на образование.Ее AGI и MAGI будут стоить 20 000 долларов. Ее налоговые обязательства до вычета кредита составят 136 долларов. Расходы на ее квалифицированное образование будут сокращены до 500 долларов. Она сможет получить американский кредит в размере 336 долларов (200 долларов с возмещением и 136 долларов без возмещения), дополнительный налоговый кредит на детей в размере 1400 долларов и кредит на заработанный доход в размере 3 473 долларов. В общей сложности она сможет получить возврат налога в размере 5073 доллара.

Если Джейн включает всю стипендию в доход , будет считаться, что она применила всю стипендию для оплаты расходов на проживание. Ее расходы на квалифицированное образование составят 6000 долларов, а ее AGI и MAGI — 25 500 долларов. Ее налоговые обязательства до вычета кредитов составят 688 долларов. Она сможет получить американский кредит на 1 688 долларов (1 000 долларов с возвратом и 688 долларов без возмещения), дополнительный налоговый кредит на 1400 долларов на ребенка и 2594 доллара на заработанный доход. В общей сложности она сможет получить возмещение налога в размере 4 994 доллара.

Ее расходы на квалифицированное образование составят 6000 долларов, а ее AGI и MAGI — 25 500 долларов. Ее налоговые обязательства до вычета кредитов составят 688 долларов. Она сможет получить американский кредит на 1 688 долларов (1 000 долларов с возвратом и 688 долларов без возмещения), дополнительный налоговый кредит на 1400 долларов на ребенка и 2594 доллара на заработанный доход. В общей сложности она сможет получить возмещение налога в размере 4 994 доллара.

Если Джейн включает 3500 долларов стипендии в доход , будет считаться, что она применила 3500 долларов стипендии на оплату расходов на проживание и 2000 долларов на оплату квалифицированных расходов на образование.Ее расходы на квалифицированное образование составят 4000 долларов, а ее AGI и MAGI — 23 500 долларов. Ее налоговые обязательства до вычета кредита составят 488 долларов. Она сможет получить американский кредит в размере 1 488 долларов (1 000 долларов с возвратом и 488 долларов без возмещения), дополнительный налоговый кредит на 1 400 долларов для детей и 2 913 долларов для заработанного дохода. В общей сложности она сможет получить возврат налога в размере 5 313 долларов.

В общей сложности она сможет получить возврат налога в размере 5 313 долларов.

Если Джейн включает 1500 долларов стипендии в доход , будет считаться, что она применила 1500 долларов стипендии для оплаты расходов на проживание и 4000 долларов на оплату квалифицированных расходов на образование.Ее расходы на квалифицированное образование составят 2000 долларов, а ее AGI и MAGI — 21 500 долларов. Ее налоговые обязательства до вычета кредита составят 286 долларов. Она сможет получить кредит в размере 1086 долларов США (800 долларов с возвратом и 286 долларов без возмещения), дополнительный налоговый кредит на ребенка в размере 1400 долларов и кредит на заработанный доход в размере 3233 долларов. В общей сложности она сможет получить возврат налога в размере 5 433 доллара. Это самый высокий возврат налога среди этих сценариев.

Примечание.

Получите ли вы выгоду от применения стипендии или стипендии к неквалифицированным расходам, будет зависеть от суммы квалифицированных расходов студента на образование, суммы стипендии или стипендии, а также от того, может ли стипендия или стипендия (по ее условиям) быть используется на неквалифицированные расходы. Любое пособие также будет зависеть от предельных налоговых ставок студента на федеральном уровне и уровне штата, а также от любых федеральных налоговых льгот и налоговых вычетов штата, на которые претендует студент. Прежде чем принять решение, посмотрите на общую сумму ваших налоговых возмещений или причитающихся налогов из федерального бюджета и штата, а также, если студент является вашим иждивенцем, налоговые возмещения студента или причитающиеся налоги. Например, если вы студент и также претендуете на EIC, решение применить стипендию или стипендию к неквалифицированным расходам путем включения суммы в ваш доход может принести вам пользу, если увеличение вашего американского альтернативного кредита больше, чем уменьшение до ваш EIC.

Любое пособие также будет зависеть от предельных налоговых ставок студента на федеральном уровне и уровне штата, а также от любых федеральных налоговых льгот и налоговых вычетов штата, на которые претендует студент. Прежде чем принять решение, посмотрите на общую сумму ваших налоговых возмещений или причитающихся налогов из федерального бюджета и штата, а также, если студент является вашим иждивенцем, налоговые возмещения студента или причитающиеся налоги. Например, если вы студент и также претендуете на EIC, решение применить стипендию или стипендию к неквалифицированным расходам путем включения суммы в ваш доход может принести вам пользу, если увеличение вашего американского альтернативного кредита больше, чем уменьшение до ваш EIC.

часто задаваемых вопросов, суточные

Что такое суточные?

Суточные — это пособие на проживание (без налогов), питание и непредвиденные расходы. Администрация общих служб (GSA) устанавливает суточные для пунктов назначения в 48 нижних континентальных Соединенных Штатах (CONUS). Госдепартамент устанавливает иностранные ставки (например, Канада, Испания, Япония). Министерство обороны (DOD) устанавливает ставки для иностранных граждан, включая Аляску, Гавайи и все штаты США.С. Территории. Для получения дополнительной информации о тарифах для иностранных граждан посетите Комитет Министерства обороны США по оплате суточных, командировок и транспортных надбавок на сайте www.defensetravel.dod.mil, а расценки для иностранных граждан можно найти на сайте aoprals.state.gov.

Госдепартамент устанавливает иностранные ставки (например, Канада, Испания, Япония). Министерство обороны (DOD) устанавливает ставки для иностранных граждан, включая Аляску, Гавайи и все штаты США.С. Территории. Для получения дополнительной информации о тарифах для иностранных граждан посетите Комитет Министерства обороны США по оплате суточных, командировок и транспортных надбавок на сайте www.defensetravel.dod.mil, а расценки для иностранных граждан можно найти на сайте aoprals.state.gov.

Как мне найти суточные для (города / округа, штата)?

Чтобы узнать тарифы, посетите сайт www.gsa.gov/perdiem. Нажмите на штат, который вам нужен, чтобы просмотреть ставки этого штата, или введите местоположение в поле поиска.Несмотря на то, что некоторые города указаны для удобства поиска, не все города могут быть перечислены, поэтому поищите округ, в котором вы будете работать. Чтобы найти округ, посетите explorer.naco.org. Если город или округ, который вы ищете, не указан на странице суточных GSA, применяется стандартная ставка CONUS.

В чем разница между нестандартными зонами (NSA) и стандартными местоположениями CONUS?

Нестандартные территории (НСЗ) часто посещаются федеральным сообществом и пересматриваются ежегодно.Стандартные местоположения CONUS реже посещаются федеральным сообществом и специально не указаны на нашем веб-сайте.

Как устанавливаются ставки суточных CONUS для NSA?