Минфин предложил три новых льготы при уплате НДФЛ

- Финансы

- Сергей Мингазов Редакция Forbes

Минфин предложил три новые льготы по налогу на доходы: освободить от НДФЛ выплаты при увольнении сотрудников, снять возрастной лимит для вычета за медуслуги для недееспособных детей и разрешить регионам уменьшать минимальный срок владения недвижимостью для освобождения от НДФЛ при сделках. Для людей с невысокими доходами предложенные льготы могут иметь «нулевой эффект», говорят эксперты

Предложения, направленные на «повышение объективности, социальной справедливости и решение неурегулированных вопросов», включены в проект направлений бюджетной, налоговой и таможенно-тарифной политики на ближайшую трехлетку, выяснил РБК.

Предложения, направленные на «повышение объективности, социальной справедливости и решение неурегулированных вопросов», включены в проект направлений бюджетной, налоговой и таможенно-тарифной политики на ближайшую трехлетку, выяснил РБК. Закончили чтение тут

Минфин предлагает:

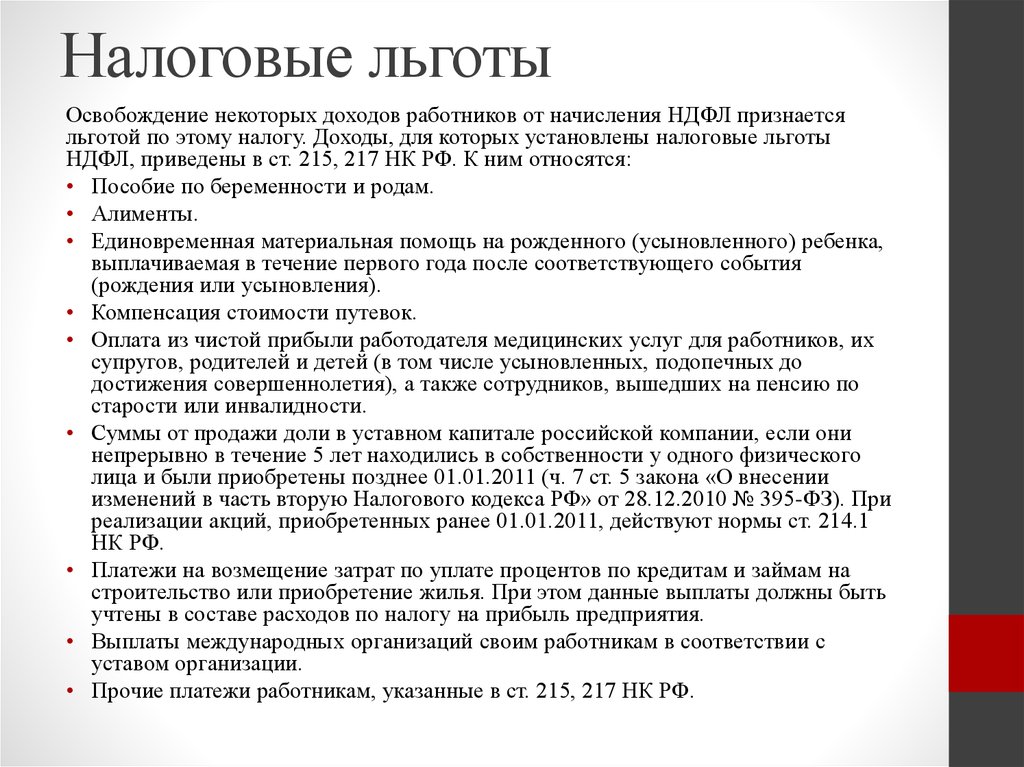

- освободить от НДФЛ выплаты выходного пособия, среднемесячного заработка на период трудоустройства и любые другие компенсационные выплаты при увольнении работника, предусмотренные законодательством;

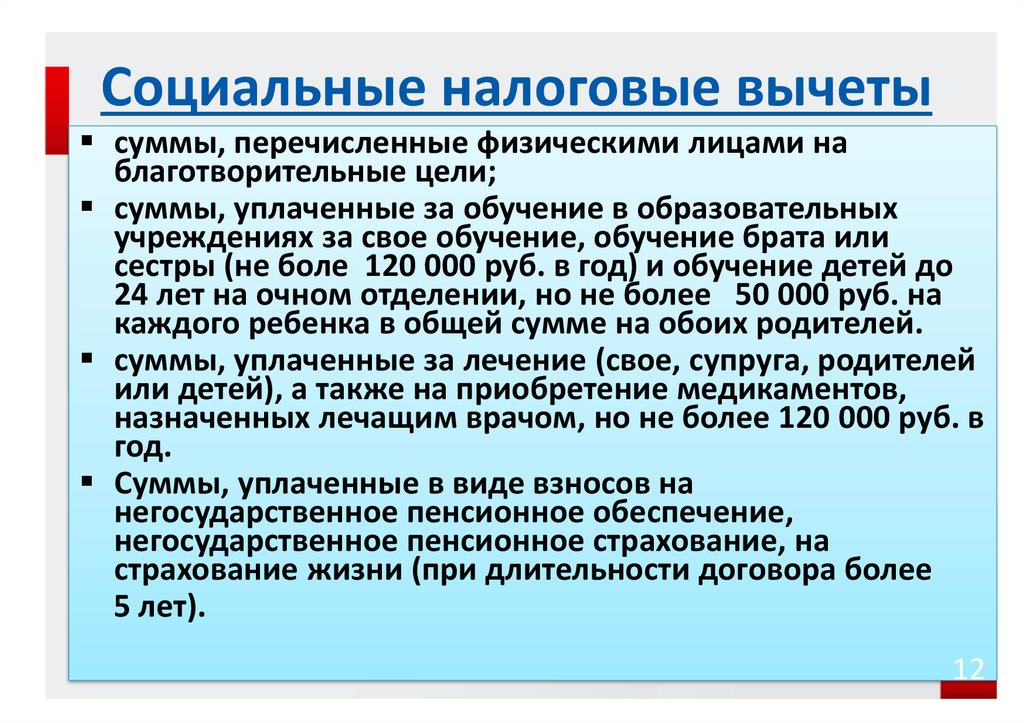

- распространить право на социальный налоговый вычет на оплату медицинских услуг, оказанных недееспособным детям (подопечным) без ограничения по возрасту;

- разрешить регионам уменьшать минимальный срок владения имуществом для освобождения от НДФЛ при сделках с недвижимостью, которая была унаследована, приватизирована или подарена.

Сейчас выплаты при увольнении не облагаются НДФЛ только в случаях сокращения работника или ликвидации компании. НДФЛ платится:

- если работник уволился по собственному желанию, с компенсации за все неиспользованные отпуска,

- в случае прекращении трудового договора по соглашению сторон — с выходного пособия. Но выплаты не подлежат налогообложению, если их общая сумма не превышает трехкратный размер среднего месячного заработка, а в районах Крайнего Севера — шестикратный размер.

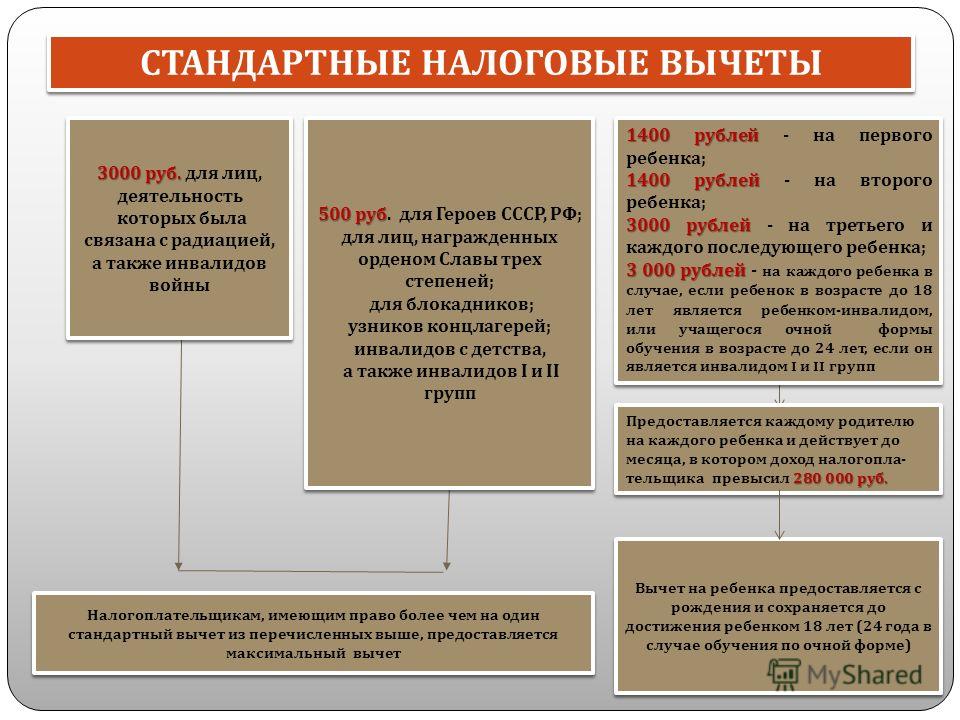

Налоговый кодекс позволяет работающим россиянам ежегодно оформлять социальные налоговые вычеты по расходам на лечение, но по достижении детьми совершеннолетия у родителей или опекунов пропадает право получать вычет за ребенка. Исключение — дети-инвалиды 1-й и 2-й групп (они не считаются недееспособными), обучающиеся очно: вычет за них можно получать до 24 лет.

Исключение — дети-инвалиды 1-й и 2-й групп (они не считаются недееспособными), обучающиеся очно: вычет за них можно получать до 24 лет.

Материал по теме

Введение предложенных льгот может иметь «нулевой эффект» для людей с невысокими доходами, считает доктор экономических наук, профессор Финансового университета при правительстве Александр Сафонов. По его словам, бедные семьи не продают жилье и не пользуются платными медицинскими услугами, вычет за которые им расширят. Льготы по НДФЛ означают сокращение поступлений от этого налога в бюджеты регионов, добавил эксперт, поэтому «далеко не все субъекты РФ будут готовы воспользоваться правом сокращать срок владения недвижимостью для освобождения от налога».

Материал по теме

Руководитель практики «структурный и налоговый консалтинг» компании «Лемчик, Крупский и партнеры» Людмила Круглова отметила, что компенсация за отпуска должна облагаться НДФЛ. По ее оценке, освобождение компенсации от налога создает риски злоупотреблений: сотрудники, особенно топ-менеджмент, смогут на период отпуска «увольняться» с выплатой безналоговой компенсации, а потом снова приниматься на работу.

Сергей Мингазов

Редакция Forbes

#НДФЛ #льготы #налоговые вычеты #компенсация #выходное пособие

Рассылка Forbes

Самое важное о финансах, инвестициях, бизнесе и технологиях

Родители сохранят налоговые льготы на детей, работающих во время летних каникул

Молодежь во время летних каникул традиционно использует возможность поработать, получить новый опыт и заработать средства на осуществление своих целей. Родители имеют право на сохранение налоговых льгот на детей в возрасте до 19 лет, которые работают во время летних каникул и учатся в общеобразовательных, профессиональных, высших или специальных учебных заведениях.

Родители имеют право на сохранение налоговых льгот на детей в возрасте до 19 лет, которые работают во время летних каникул и учатся в общеобразовательных, профессиональных, высших или специальных учебных заведениях.

Если школьник в возрасте до 19 лет продолжает учиться и работает только во время летних каникул (с 1 июня до 31 августа), то родителям в налоговой книжке не надо вычеркивать запись о ребенке как иждивенце, автоматически нахождение на иждивении у родителей также прерываться не будет. Таким образом для родителя сохранятся льготы за находящееся на иждивении лицо, и не облагаемая налогами часть зарплаты родителя увеличится на 250 евро в месяц.

Между тем для родителей, дети которых в возрасте до 19 лет учатся и работают также и во время учебного года, статус иждивенца для ребенка прерывается автоматически, как только школьник вступает в трудовые отношения. Если школьник прекращает работать, то родители самим должны восстанавливать статус иждивенца для ребенка.

Условия уплаты налогов

Если школьник работает у работодателя (в том числе у плательщика налога на микропредприятие) в общем режиме уплаты налогов, то работодатель с его зарплаты платит подоходный налог с населения 20% (или 23%, если не была подана налоговая книжка, или она была подана, но в ней не отмечено место работы, или школьник указал в налоговой книжке удержание 23%) и обязательные взносы государственного социального страхования в размере 34,09%.

Социальные отчисления не производятся, если школьник моложе 15 лет. В остальных случаях часть социальных взносов работника в размере 10,50% работодатель удерживает из зарплаты школьника, в свою очередь часть социальных взносов работодателя в размере 23,59% работодатель платит из своих средств.

Если школьник летом получает доход сезонного сельскохозяйственного работника, работая на сельскохозяйственных работах (посев или посадка фруктовых деревьев, кустарников и овощей, уход за посадками и саженцами, сбор урожая, сортировка фруктов, ягод и овощей), то к его доходам применяется налоговая ставка в размере 15%, но не менее 0,70 евро за каждый рабочий день.

Налоговая книжка

Школьники, работающие в летние месяцы, могут выбирать – подавать или не подавать налоговую книжку.

Если налоговая книжка не подается, то к доходам с первого цента применяется подоходный налог с населения в размере 23%. Однако на следующий год переплаченную часть подоходного налога с населения можно вернуть, подав годовую декларацию о доходах в период с 1 марта до 1 июня.

В свою очередь, если налоговая книжка была подана и в ней отмечено место работы, то доходы облагаются подоходным налогом с населения в размере 20%, к ним также применяется прогнозируемый VID необлагаемый минимум.

Например, если полученное вознаграждение составляет 500 евро и применяется прогнозируемый VID ежемесячный необлагаемый минимум 150 евро, то школьник после уплаты налогов получит 388 евро. Если налоговая книжка не подана, и полученное вознаграждение составляет 500 евро, то школьник после уплаты налогов получит 343 евро.

Если школьник решил подать налоговую книжку, то в ней следует указать основное место получения доходов, т.е., соответствующего работодателя, у которого будет работать ребенок. Налоговая книжка доступна в электронном формате в Системе электронного декларирования VID, и все производимые в ней действия выполняются в электронном виде.

При выполнении сельскохозяйственных работ в течение не более 65 календарных дней, получив доход до 3000 евро, подавать налоговую книжку не требуется.

Например, если общее полученное вознаграждение за месяц составляет 500 евро, и ни в один из дней оно не было меньше 4,70 евро, то доход, который школьник получит после уплаты налога на доходы сельскохозяйственного работника, составит 425 евро.

Молодые люди, планирующие работать в летние месяцы, полезную информацию найдут также на веб-сайтах Государственного агентства занятости, Государственной трудовой инспекции и Государственного агентства социального страхования.

5 лучших налоговых льгот для родителей — Forbes Advisor

Обновлено: 28 апреля 2021 г., 20:55

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Воспитание ребенка дорого обходится — по последним данным Министерства сельского хозяйства США, за первые 18 лет оно обходится почти в четверть миллиона долларов. К счастью, IRS предоставляет некоторые налоговые льготы, чтобы помочь семьям с этими огромными расходами.

В 2019 году семья имела право на получение среднего налогового кредита в размере до 4879 долларов США только за налоговый кредит на заработанный доход (EITC) и налоговый кредит на детей (CTC), согласно данным IRS и Tax Foundation. Налоговый кредит не только помогает уменьшить сумму денег, с которой вы должны уплатить налоги, но некоторые налоговые кредиты помогают получить возврат налога. Если вы являетесь родителем или опекуном и ищете способы сократить расходы на воспитание ребенка, вот пять налоговых льгот, на которые вы можете претендовать.

1. Налоговый кредит на детей и иждивенцев

Если вы платите за уход за ребенком во время работы или поиска работы, вы можете потребовать налоговый кредит на уход за ребенком и иждивенцем в своей налоговой декларации. Этот кредит дает вам налоговые льготы на квалифицированные расходы, такие как летний лагерь или уход до или после школы.

Чтобы иметь право на участие, ваш ребенок должен быть моложе 13 лет (за исключением случаев, когда он физически или умственно неспособен позаботиться о себе).

В 2020 налоговом году нет ограничений по доходам для тех, кто может претендовать на кредит. Однако вы не можете претендовать на сумму более 3000 долларов США на ребенка (6000 долларов США на двоих или более детей). Кроме того, сумма, на которую вы можете претендовать, представляет собой процент от общих расходов на основе скользящей шкалы доходов. Те, у кого более низкий доход, имеют право требовать более высокий процент расходов — до 35% для тех, кто зарабатывает менее 15 000 долларов. Те, кто зарабатывает 43 000 долларов и более, могут претендовать на 20% расходов.

Кредит на уход за детьми и иждивенцами увеличился на 2021 год, но теперь существует верхний предел дохода для тех, кто имеет на это право. Налогоплательщик, который зарабатывает до 125 000 долларов США, может претендовать на 50% квалифицированных расходов. Максимальная сумма кредита составляет до 8 000 долларов США на ребенка (16 000 долларов США на двух или более детей) на соответствующие расходы.

Если вы зарабатываете от 125 000 до 400 000 долларов, процент постепенно увеличивается с 50% до 20%. Для семей, которые зарабатывают более 400 000 долларов США, сумма кредита будет постепенно уменьшаться на 1% за каждые 2 000 долларов США сверх 400 000 долларов США.

Для семей, которые зарабатывают более 400 000 долларов США, сумма кредита будет постепенно уменьшаться на 1% за каждые 2 000 долларов США сверх 400 000 долларов США.

Расходы, которые могут соответствовать требованиям, включают:

- Расходы на образование: платежи в ясли, дошкольные учреждения или другие программы ниже уровня детского сада.

- Уход до и после школы: суммы, выплачиваемые за уход за вашими детьми до или после школы.

- Летний лагерь: расходы, оплачиваемые в летнем лагере (однако, расходы на ночевку в лагере не учитываются, поскольку кредит предназначен для помощи родителям в стандартное рабочее время.)

- Транспортные расходы: суммы, выплачиваемые лицу, осуществляющему уход, за транспортировку до места оказания помощи и обратно.

- Уход за пределами вашего дома: стоимость ухода за пределами вашего дома, оплачиваемого центром ухода за иждивенцами или квалифицированным поставщиком услуг по личному уходу.

2.

Налоговый кредит на детей (CTC)

Налоговый кредит на детей (CTC)CTC — это налоговый кредит, который дает значительную финансовую выгоду американцам с детьми. В 2020 году IRS разрешила вам требовать до 2000 долларов на ребенка в возрасте до 17 лет. Кредит уменьшил сумму, которую вы должны были уплатить в виде налогов, и вам можно было вернуть до 1400 долларов.

В 2021 году сумма CTC увеличилась до 3600 долларов США для детей в возрасте до 6 лет и до 3000 долларов США для детей в возрасте от 6 до 17 лет. Кроме того, кредит теперь подлежит полному возврату.

Вы имеете право на получение максимальной суммы CTC, если ваш модифицированный скорректированный валовой доход (MAGI) составляет до 75 000 долларов США для одиноких заявителей или до 150 000 долларов США для супружеских пар. Если вы заработаете больше, чем эти суммы, вы увидите уменьшенный кредит или вы не сможете претендовать на какую-либо сумму.

Ваш ребенок также должен соответствовать нескольким требованиям, чтобы претендовать на CTC; они должны иметь действующий номер социального страхования, прожить с вами не менее полугода и быть вашими родственниками. Кроме того, вы должны обеспечить более половины финансовой поддержки вашего ребенка. Это может включать в себя проживание, питание, коммунальные услуги, ремонт, одежду и образование.

Кроме того, вы должны обеспечить более половины финансовой поддержки вашего ребенка. Это может включать в себя проживание, питание, коммунальные услуги, ремонт, одежду и образование.

Закон об Американском плане спасения, подписанный президентом Джозефом Байденом в марте, позволит семьям впервые в истории получать налоговый кредит на детей в виде ежемесячных платежей в размере до 300 долларов на ребенка в возрасте до 6 лет и до 250 долларов на ребенка в возрасте до 6 лет. дети в возрасте от 6 до 17 лет. Начиная с июля, семьям необходимо будет подписаться на ежемесячные платежи через онлайн-портал IRS.

3. Налоговый кредит на заработанный доход

EITC — это кредит, предназначенный для сокращения бедности и поощрения участия в работе налогоплательщиков с низким и умеренным доходом.

EITC основан на процентах от вашего заработанного дохода. Примеры заработанного дохода включают заработную плату, доход от чаевых и чистый доход от самостоятельной занятости. Однако доход от безработицы, алименты, алименты или проценты не считаются заработанным доходом для EITC.

Хотя для получения кредита вам не обязательно иметь ребенка, родители могут получить более высокий налоговый кредит, если у них есть дети, соответствующие требованиям EITC.

Ребенок имеет право на получение кредита, если он:

- Имеет действительный номер социального страхования

- Младше 19 лет (24 года, если вы учитесь в колледже на дневном отделении)

- Иметь отношения с вами

- Жил с вами не менее полугода в США

Чтобы подать заявку на EITC, вы должны соответствовать порогу дохода, который зависит от вашего статуса подачи документов и количества ваших детей. Например, супружеская пара с тремя и более детьми может иметь доход до 56 844 долларов США (57 414 долларов США на 2021 год). Податель единого налога может соответствовать требованиям, если он зарабатывает менее 50,59 долларов США.4 (51 464 доллара на 2021 год).

Сумма, которую вы получаете, также зависит от вашего дохода и количества детей. Максимальный кредит на 2020 год составляет 6 660 долларов США, а к 2021 году он возрастет до 6 728 долларов США. колледж. Вы можете потребовать расходы, оплаченные за обучение, сборы и учебные материалы.

колледж. Вы можете потребовать расходы, оплаченные за обучение, сборы и учебные материалы.

Вы можете потребовать до 2500 долларов на ребенка. Это составляет 100% от первых 2000 долларов, которые вы заплатили, и 25% от следующих 2000 долларов. AOTC подлежит частичному возмещению в размере до 1000 долларов США, что означает, что если вы не должны платить налоги, соответствующие налогоплательщики могут получить возмещение до этой суммы.

Чтобы получить кредит, вы должны получить форму 1098-T (отчет о стоимости обучения) в соответствующем учебном заведении, таком как колледж, университет или ремесленное училище. Кроме того, ваш модифицированный валовой доход (MAGI) должен составлять не более 80 000 долларов США (160 000 долларов США, если вы состоите в браке). Если вы заработаете больше этой суммы, вы можете получить уменьшенный кредит или вообще не получить кредит.

5. Государственный налоговый план 529

Государственный налоговый план 529 — это счет, помогающий сэкономить на расходах на образование ваших детей.

Каждая 529план спонсируется агентством штата, и во всех 50 штатах и округе Колумбия есть как минимум один план 529.

Существует два типа планов 529: план с предоплатой за обучение и план сбережений на образование. Предоплаченный план обучения позволяет вам приобретать кредиты в колледже или университете для будущего посещения. План сбережений на образование позволяет вам откладывать деньги для вашего ребенка на обучение в колледже, профессиональном училище, начальной или средней школе.

Хотя взносы в план 529 не подлежат вычету для целей федерального налогообложения, он предоставляет другие налоговые преимущества. Одним из налоговых преимуществ является то, что большинство штатов предлагают налоговый вычет за взносы, сделанные в 529план.

Если деньги на счету используются для квалифицированных расходов на образование, прибыль, полученная от взносов, не облагается федеральным подоходным налогом. Однако, если ваши учетные записи 529 не используются для квалифицированных расходов на образование, они могут подлежать дополнительному налоговому штрафу в размере 10% плюс подоходный налог с доходов.

Помощь в принятии обдуманных налоговых решений

Получите рейтинги Forbes Advisor лучших общих налоговых программ, а также лучших программ для самозанятых и владельцев малого бизнеса. Получите все необходимые ресурсы, которые помогут вам в течение сезона подачи налоговых деклараций 2022–2023 гг.

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кемберли (@kemcents) Вашингтон, CPA, бывший агент IRS, автор новостей, автор и владелец Washington CPA Services, LLC. Посмотрите больше ее работ на kemberley.com.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Second, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Налоговые вычеты и кредиты для родителей с детьми-иждивенцами

Ваши дети могут быть полезными во время налогообложения; это не означает, что они будут сортировать ваши налоговые квитанции или пополнять ваш кофе, но эти очаровательные дети могут помочь вам претендовать на некоторые ценные налоговые льготы. IRS определяет иждивенца как квалифицированного ребенка или квалифицированного родственника, и оба они могут помочь вам сэкономить деньги на ваших налогах. В большинстве случаев ребенок может быть заявлен как иждивенец в год его рождения или усыновления.

В большинстве случаев ребенок может быть заявлен как иждивенец в год его рождения или усыновления.

Самый простой и точный способ узнать, кого вы можете указать в качестве иждивенца в своей налоговой декларации и на какие налоговые льготы и вычеты вы имеете право, — это начать подготавливать свои налоги онлайн бесплатно на eFile.com. Основываясь на ваших ответах на налоговые вопросы, мы определим, можете ли вы указать это лицо в качестве иждивенца, и найдем все налоговые вычеты и кредиты, на которые вы имеете право, чтобы вам не пришлось выполнять работу!

Зависимые кредиты в вашей налоговой декларации

Ниже приведены налоговые льготы, на которые может претендовать ваш иждивенец. Они рассчитываются по вашему возвращению, а не по доходу вашего иждивенца, если вы требуете их. Вы получаете эти кредиты, чтобы компенсировать свои налоговые обязательства (или причитающиеся налоги) и, возможно, получить возмещаемую часть обратно в качестве возмещения налога.

Если вы заявляете, что иждивенцы платят ваши налоги, может быть хорошей идеей удерживать меньше денег из вашей зарплаты, поскольку иждивенцы могут принести вам больше кредитов и отчислений. Вопрос в том, откуда вы знаете, что так много нужно утаить? Мы в eFile.com упростили задачу с помощью четырех уникальных калькуляторов W-4. Используйте эти инструменты, чтобы скорректировать свои удержания с помощью формы W-4 и сохранить больше денег в течение года. Это также позволит вам воспользоваться невозмещаемыми кредитами, которые вы иначе не получили бы, если бы удержали слишком много денег.

Если вы одиноки с иждивенцем или несколькими иждивенцами, вы можете проверить, соответствуете ли вы требованиям главы семьи. Воспользуйтесь этим бесплатным инструментом помощи главе домохозяйства и посмотрите, сможете ли вы получить его; вы можете подать заявление в качестве главы семьи, если в вашей налоговой декларации указано лицо, отвечающее требованиям, и вы оплачиваете как минимум половину расходов на содержание дома.

Налоговый кредит на детей 2022

Важно : Увеличенная налоговая льгота на детей на 2021 год претерпела некоторые изменения, чтобы помочь родителям получить дополнительную помощь в воспитании детей в течение 2021 года. Это включало увеличение суммы кредита, изменение возрастного порога и отмену требования о минимальном трудовом доходе. Авансовые платежи CTC и более высокие суммы не являются частью декларации за 2022 год . В 2022 году и во все остальные годы вам необходимо заработать не менее 2500 долларов США, чтобы претендовать на налоговый кредит на детей, и вы можете получить до 2000 долларов США на каждого иждивенца.

Если вы не получаете выгоду от полной суммы налогового кредита на детей (поскольку кредит больше, чем сумма подоходного налога, который вы должны за год), вы можете иметь право на возвратный налоговый кредит, известный как дополнительный налоговый кредит на детей . Проще говоря, вы можете иметь право на возврат 1400 долларов США за каждого отвечающего требованиям ребенка по возвращении.

Налоговая подсказка по электронному файлу : Воспользуйтесь нашим БЕСПЛАТНЫМ налоговым инструментом «CHILDucator» Налоговый кредит на детей, чтобы узнать, имеете ли вы право претендовать на Налоговый кредит на детей в своей налоговой декларации.

Кредит для других иждивенцев

Иждивенцы, которые не соответствуют требованиям для получения Налогового кредита на детей, могут по-прежнему иметь право на получение вами Кредита для других иждивенцев. Это невозмещаемый налоговый кредит в размере до 500 долларов США на человека, отвечающего установленным требованиям, который может компенсировать ваши причитающиеся налоги. Квалифицируемый иждивенец должен быть гражданином США, гражданином США или иностранцем-резидентом США.

eFile Tax Tip : воспользуйтесь нашим БЕСПЛАТНЫМ инструментом « RELucator » для квалифицированного родственника-педагога, чтобы узнать, имеете ли вы право претендовать на кредит для других иждивенцев в вашей налоговой декларации.

Налоговый кредит на детей и иждивенцев

Вы можете получить невозмещаемый кредит на уход за детьми и иждивенцами, если вы платите кому-то за уход за вашим ребенком или детьми в возрасте до 13 лет, чтобы вы могли работать или искать работу. Кредит зависит от вашего годового дохода и количества детей и может составлять до 2100 долларов. Когда вы подготовите налоги на eFile.com, добавьте свои льготы по уходу за иждивенцами, и кредит будет добавлен к вашей декларации с формой 2441, если применимо.

Налоговый вычет за заработанный доход (EITC)

Налоговый кредит на заработанный доход (EITC) — это полностью возмещаемый налоговый кредит для людей с низким доходом, которые работают и получают доход от заработной платы, самозанятости или сельского хозяйства. EITC уменьшает сумму налога, которую вы должны уплатить, а также может вернуть вам налог. Если у вас есть один или несколько иждивенцев, вы увидите более высокую сумму для каждого иждивенца в зависимости от вашего дохода.

Воспользуйтесь нашим БЕСПЛАТНЫМ инструментом «EICucator» Налоговый кредит на заработанный доход, чтобы узнать, имеете ли вы право претендовать на кредит EIC в своей налоговой декларации, и какой размер вашего кредита может быть.

Примечание: KIK 2021 претерпел некоторые изменения, чтобы предоставить плательщикам единого налога, не имеющим иждивенцев, более выгодный кредит. EITC 2022 вернулся к нормальным квалификациям и суммам .

Налоговый кредит на усыновление

Возможно, вы сможете получить невозмещаемый налоговый кредит на усыновление для покрытия квалификационных расходов, которые вы заплатили за усыновление ребенка. Максимальный кредит на усыновление для 2022 Returns составляет 14 890 долларов США на ребенка по сравнению с 14 440 долларов США в 2021 году. Эти расходы включают сборы за усыновление, гонорары адвокатов, судебные издержки, дорожные расходы (включая проживание и питание вдали от дома) и другие расходы, непосредственно связанные с усыновлением. принятие. Когда вы готовите и подаете налоговую декларацию на eFile.com, вы можете указать свои расходы на усыновление, и мы автоматически подготовим и сообщим о вашем налоговом кредите на усыновление 9Форма 0141 8839 — eFileIT. Если вы подаете заявку на получение кредита на усыновление и вам необходимо включить документы, связанные с усыновлением, вы можете распечатать свою декларацию из своей учетной записи eFile.com и отправить ее по почте вместе со своими документами.

принятие. Когда вы готовите и подаете налоговую декларацию на eFile.com, вы можете указать свои расходы на усыновление, и мы автоматически подготовим и сообщим о вашем налоговом кредите на усыновление 9Форма 0141 8839 — eFileIT. Если вы подаете заявку на получение кредита на усыновление и вам необходимо включить документы, связанные с усыновлением, вы можете распечатать свою декларацию из своей учетной записи eFile.com и отправить ее по почте вместе со своими документами.

Кредит на образование American Opportunity

К сожалению, не так много кредитов или вычетов для пожилых иждивенцев, таких как студенты колледжей. Если вы заявляете, что ваш ребенок-иждивенец в возрасте до 24 лет посещает школу на дневном отделении, вы имеете право на один из нескольких вариантов. Это налоговые льготы, которые, если ваш учащийся-иждивенец не подает заявление самостоятельно, могут быть заявлены в вашей налоговой декларации.

Вы можете претендовать на Американский кредит возможностей, если ваш ребенок учится в первые четыре года обучения в средней школе. Максимальная сумма, на которую вы можете претендовать, составляет 2500 долларов США на одного учащегося, отвечающего требованиям, в год, и кредит подлежит возврату в размере 40%. Это самый выгодный кредит на расходы на образование, который может помочь компенсировать многие расходы на обучение по найму. Кредит рассчитывается для вас на eFile.com, а возмещаемая часть включается в возврат налога.

Максимальная сумма, на которую вы можете претендовать, составляет 2500 долларов США на одного учащегося, отвечающего требованиям, в год, и кредит подлежит возврату в размере 40%. Это самый выгодный кредит на расходы на образование, который может помочь компенсировать многие расходы на обучение по найму. Кредит рассчитывается для вас на eFile.com, а возмещаемая часть включается в возврат налога.

Кредит на обучение в течение всей жизни

Если ваш иждивенец не соответствует требованиям для получения American Opportunity Credit, потому что он или она уже закончили четыре года обучения в средней школе, вы можете претендовать на получение Lifetime Learning Credit. Сумма кредита составляет 20% от первых 10 000 долларов США от общей стоимости обучения после окончания средней школы и сборов, которые вы заплатили за своего ребенка-иждивенца, и не подлежит возврату. Общая сумма в год (не на ребенка) не должна превышать 2000 долларов. Хотя вы не можете претендовать на оба налоговых кредита на образование для одного учащегося, вы можете претендовать на один из налоговых кредитов для одного учащегося и другой кредит для другого учащегося.

Налоговые вычеты по требованию с иждивенцами

Налоговые вычеты работают иначе, чем налоговые кредиты. Они оба, однако, служат для снижения ваших налоговых обязательств и увеличения вашего возмещения. Когда вы подготовите и подадите налоговую декларацию на eFile.com, мы обнаружим все вычеты, которые вы можете требовать в своей налоговой декларации, когда вы подаете ее с одним или несколькими квалифицированными иждивенцами.

Проценты по студенческой ссуде Вычет налога на образование

Вы можете подать заявку на вычет процентов по студенческой ссуде в отношении процентов, выплаченных по квалифицированной студенческой ссуде, даже если вы решите подать заявку на получение студенческой налоговой льготы. Если вы решите потребовать вычет, вы можете уменьшить свой налогооблагаемый доход на сумму до 2500 долларов США процентов по студенческому кредиту, которые вы заплатили за своего ребенка-иждивенца. Вам не нужно детализировать свои отчисления, чтобы заявить об этом, поскольку вычет процентов по студенческому кредиту является надстрочным вычетом.

Примечание : Срок действия вычета платы за обучение и сборов истек; Вместо этого IRS повысило квалификацию кредита на непрерывное обучение, чтобы больше людей могли претендовать на него.

Стандартные вычеты и глава семьи

Статус подачи налоговой декларации одиноким человеком или главой семьи (HOH) оказывает прямое влияние на стандартную сумму вычета, на которую вы будете иметь право. Вам не нужно беспокоиться о сумме, поскольку она будет применена на основе вашего статуса подачи налоговым приложением eFile.com, когда вы подготовите и подадите свои налоги в электронном виде.

Налоговая подсказка eFile : Воспользуйтесь нашим БЕСПЛАТНЫМ инструментом «HOHucator» для расчета налога на семью, чтобы узнать, соответствуете ли вы требованиям главы семьи как единого налогоплательщика.

Зависимый доход

Имейте в виду, что, даже если вы можете заявить, что вы являетесь иждивенцем в своей налоговой декларации, вы не заявляете какой-либо доход, который они заработали от работы. Если у вашего иждивенца есть доход, от него может потребоваться подать налоговую декларацию. В этом случае вы не сможете объявить это лицо иждивенцем по разным причинам:

Если у вашего иждивенца есть доход, от него может потребоваться подать налоговую декларацию. В этом случае вы не сможете объявить это лицо иждивенцем по разным причинам:

- Общий заработанный доход

- Статус подачи

- Возраст

- Сумма поддержки, которую вы предоставили своему иждивенцу в течение налогового года.

Тем не менее, вы можете заявить, что это лицо является квалифицированным родственником IRS, исходя из вышеперечисленных факторов (ограничения и квалификации различаются).

Посмотрите, как иждивенец подает налоговую декларацию.

Зависимый инвестиционный доход

Однако, по данным IRS, вы можете иметь право включать инвестиционный доход вашего иждивенца в налоговую декларацию. Ваш иждивенец не будет обязан подавать налоговую декларацию, если вы решите это сделать. Это можно сделать, если выполняются следующие условия:

- Иждивенцу было меньше 19 лет (или меньше 24 лет, если он или она учился на дневном отделении) на конец налогового года.

- Общий валовой доход иждивенцев составлял менее 10 000 долларов США.

- Зависимый доход только от дивидендов и процентов (включая распределение прироста капитала и дивиденды Постоянного фонда Аляски.

- Иждивенец не подал совместную декларацию за налоговый год.

- Ваш ребенок должен подать декларацию (если только вы не имеете права включать доход ребенка в свою декларацию).

- Федеральный подоходный налог не удерживался с дохода вашего иждивенца в соответствии с дополнительными правилами удержания.

- Расчетный налоговый платеж за год не производился, и переплата за предыдущий год (или из любой измененной декларации) не применялась к текущему налоговому году на имя иждивенца и номер социального страхования.

- Вы являетесь родителем, чья налоговая декларация должна использоваться при применении специальных налоговых правил для детей.

Если единственным доходом вашего иждивенца является доход от инвестиций и он составляет менее 11 000 долларов США, вы можете включить его в свой доход.

Чтобы подать заявку на выбор для включения дохода от инвестиций вашего ребенка в налоговую декларацию, при подготовке декларации на eFile.com вы можете заполнить форму 8814, Parents’ Election To Report Child’s Interest and Dividends и eFileIT вместе с декларацией. . Обратите внимание, что если вы решите включить доход от инвестиций вашего ребенка в налоговую декларацию, ваша налоговая ставка может увеличиться (по сравнению с подачей отдельной декларации для вашего ребенка), и вы не сможете претендовать на определенные вычеты (например, постатейные вычеты).

Однако при определенных обстоятельствах доход от инвестиций ребенка может облагаться налогом по вашей налоговой ставке (как родителя), если все применяются следующие факторы:

- Инвестиционный доход вашего ребенка составил более 2 200 долларов США за весь налоговый год, но менее 11 000 долларов США,

- Ваш ребенок должен подать налоговую декларацию,

- Ваш ребенок:

- До 18 лет на конец года,

- До 18 лет на конец года и не имели заработанного дохода, превышающего половину его или ее поддержки, ИЛИ

- Студент очной формы обучения в возрасте от 18 до 24 лет на конец налогового года и не имел заработанного дохода, превышающего половину его или ее содержания.

- По крайней мере, один из родителей ребенка был жив на конец года, и

- Ребенок не подал совместную декларацию за налоговый год.

Если все вышеперечисленные факторы применимы к ребенку с инвестиционным доходом и , вы не хотите или не можете включить доход в свою налоговую декларацию, форму 8615 , Налог для определенных детей, которые имеют инвестиционный доход Более 2200 долл. США – eFileIT – необходимо заполнить и приложить к налоговой декларации вашего ребенка.

См. более подробную информацию о доходах иждивенцев и требованиях к подаче документов.

Вычет по медицинскому страхованию для детей самозанятых лиц

Если вы работали не по найму (например, индивидуальный предприниматель или независимый подрядчик) и платили за медицинское страхование, вы можете иметь возможность вычесть любые страховые взносы, которые вы заплатили за страхование любого вашего ребенка, которому на момент регистрации не исполнилось 26 лет. конце года, даже если ребенок не был вашим иждивенцем.

конце года, даже если ребенок не был вашим иждивенцем.

Чтобы иметь право на вычет, одно из следующих утверждений должно относиться к вам:

- Вы работали не по найму и имели чистую прибыль за налоговый год, указанную в Приложении C (Прибыль или убытки от бизнеса) или Приложении F (Прибыль или убытки от сельского хозяйства).

- Вы были партнером с чистым доходом от самозанятости за налоговый год, указанный в Приложении K-1 (Доля партнера в доходе, вычеты, кредиты и т. д.), в графе 14, код A. Эта таблица предназначена для формы 1065 ( Возврат дохода от партнерства в США).

- Вы использовали один из дополнительных методов для расчета чистой прибыли от самозанятости по Графику SE (налог на самозанятость).

- Вы получали заработную плату от корпорации S, в которой вы были акционером более 2% (взносы по медицинскому страхованию, уплаченные или возмещенные корпорацией S, показаны как заработная плата в Форме W-2 «Отчет о заработной плате и налогах»).

Страховой план должен быть установлен под ваш бизнес. В качестве альтернативы его можно было бы рассмотреть для создания, как указано в следующих заявлениях:

- Если вы работаете не по найму и подаете Форму C или F, полис может быть оформлен либо на имя компании, либо на ваше имя.

- Для партнеров политика может быть либо на имя партнерства, либо на имя партнера. Вы можете платить страховые взносы самостоятельно или ваше партнерство может платить их и указывать суммы в Приложении K-1 (для формы 1065) в качестве гарантированных платежей, которые должны быть включены в ваш общий валовой доход. Однако, если полис оформлен на ваше имя и вы платили страховые взносы самостоятельно, партнерство должно возместить вам расходы и указать суммы страховых взносов в Приложении K-1 (форма 1065) в качестве гарантированных платежей, которые должны быть включены в ваш общий валовой доход. В противном случае план страхования не будет считаться установленным для вашего бизнеса.

- Для акционеров с более чем 2% полис может быть оформлен либо на имя корпорации S, либо на имя акционера. Вы можете платить страховые взносы самостоятельно или ваша корпорация S может платить их и указывать суммы в форме W-2 как заработную плату, которая будет включена в ваш общий доход. Однако, если полис оформлен на ваше имя и вы платили страховые взносы самостоятельно, корпорация S должна возместить вам расходы и указать суммы в форме W-2 как заработную плату, которая должна быть включена в ваш общий доход. В противном случае план страхования не будет считаться установленным для вашего бизнеса.

Страховые взносы Medicare, которые вы добровольно уплатили для получения страховки на свое имя, аналогичной квалификационному частному медицинскому страхованию, могут быть использованы для расчета вычета по медицинскому страхованию самозанятых. Если вы ранее подавали декларации, не используя страховые взносы Medicare для расчета вычета, вы можете подать налоговые поправки, чтобы повторить вычет. Однако суммы, выплаченные за медицинское страхование из пенсионных выплат, которые не облагались налогом, поскольку вы являетесь отставным сотрудником службы общественной безопасности, не могут использоваться для расчета вычета.

Однако суммы, выплаченные за медицинское страхование из пенсионных выплат, которые не облагались налогом, поскольку вы являетесь отставным сотрудником службы общественной безопасности, не могут использоваться для расчета вычета.

2021 Налоговый вычет на детей, кредит на иждивенцев

Увеличенный налоговый кредит на детей и авансовые платежи CTC составили только для налоговых деклараций за 2021 год . Следующее предназначено только для информационных целей:

Авансовый налоговый кредит на детей на 2021 год или AdvCTC в рамках Закона об Американском плане спасения представлял собой возвращаемый налоговый кредит. Это был авансовый платеж налогового кредита, на получение которого вы имели право в своей налоговой декларации за 2021 год, выданной в течение 2021 года.

- Сумма налогового кредита увеличилась для многих соответствующих требованиям налогоплательщиков, что дает родителям или опекунам до 3600 долларов США на ребенка.

- В отличие от обычного налогового вычета на детей, в 2021 году не существовало требований к налогооблагаемому доходу, чтобы иметь право претендовать на авансовый налоговый вычет на детей . Авансовый налоговый кредит на детей для детей, отвечающих установленным требованиям, был полностью возмещаемым кредитом. Будучи гражданином США с адресом проживания в США не менее половины 2021 года, вы можете воспользоваться кредитом, даже если вы не должны платить налоги или получать доход.

- Квалифицированные получатели имели возможность получать ежемесячные прямые платежи в рамках налоговой льготы на детей от IRS в течение 2021 года до подачи налоговой декларации за 2021 год.

- Эти авансовые платежи не были уменьшены или зачтены в счет просроченных налогов или других федеральных/государственных долгов, которые должны были иметь налогоплательщики или их супруги, но они не были освобождены от ареста. Однако они подлежали зачету налоговой задолженности, если / когда они были заявлены в декларации за 2021 год в качестве возмещения налога.